Форма 6-НДФЛ: как правильно заполнить строки 100, 110 и 120

Раздел 2 формы 6-НДФЛ заполняется по определенным правилам. На что налоговики предлагают обратить внимание при подаче отчета за полугодие, читайте в статье.

Какие данные надо вписать в строку 100 формы 6-НДФЛ?

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Из этого документа следует, что в поле 100 (дата фактического получения дохода) налоговый агент должен вписать число, когда сотрудники получили положенные выплаты – зарплату, больничные, отпускные, прочие виды доходов.

Согласно Налоговому кодексу РФ, при выплате заработной платы или командировочных датой фактического получения дохода может считаться последний рабочий день месяца. В то же время для отпускных или сумм по больничным листам момент получения дохода обязательно должен совпадать с днем фактического перечисления денежных средств на карту работника или днем получения денег в бухгалтерии под роспись.

Чтобы отразить заработную плату за май, которую работники фактически получат в июне, в графе 100 формы 6-НДФЛ можно указать последний рабочий день мая (31 число), а число фактического получения зарплаты совпадет с днем удержания подоходного налога и будет отражаться в графе 110.

Важно помнить, что хотя форма 6-НДФЛ заполняется нарастающим итогам, это правило не относится ни к одной из граф раздела 2. В графе 100 налоговый агент имеет право указать только те дни, в которые был выплачен доход сотрудникам в отчетном периоде – втором квартале, например. Таким образом, при составлении отчета по итогам полугодия в строках 100 необходимо указывать числа в апреле – июне, когда выплачивался доход, либо последние рабочие дни месяцев.

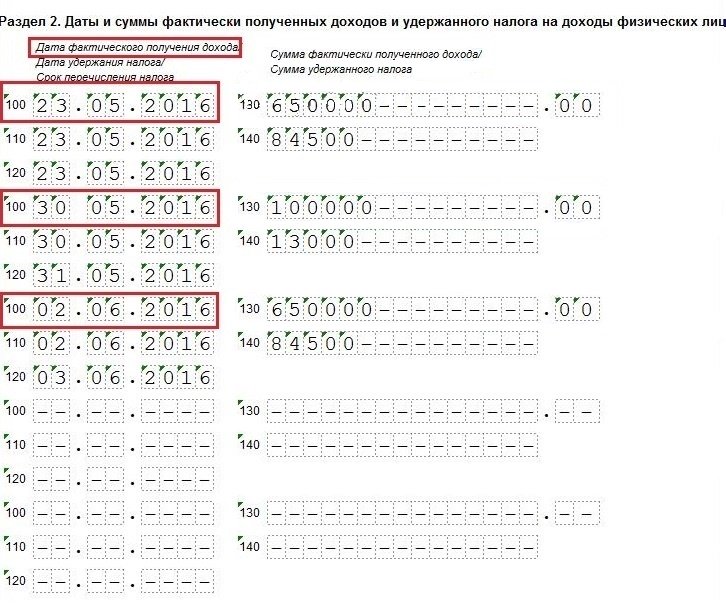

Учитывая, что в квартале три месяца, логично, чтобы в расчете 6-НДФЛ было всего три строки с номером 100. Однако их больше. Это связано с тем, что налоговикам нужны сведения не только о днях выплаты дохода, но и сроках удержания и дальнейшего перечисления НДФЛ в бюджет.

Какие данные надо указывать в поле 110 формы 6-НДФЛ?

Порядок заполнения формы 6-НДФЛ гласит, что в графе 110 (дата удержания налога) необходимо указывать день, в который был удержан налог с выплат в пользу работников. В письме от 25.02.2016 № БС-4-11/3058@ налоговики уточняют, что эта строка должна заполняться с учетом п. 4 статьи 226 НК РФ и п. 7 статьи 226.1 НК РФ, то есть всегда надо помнить о виде выплачиваемого дохода.

При этом удерживать подоходный налог следует непосредственно при выплате дохода, независимо от того, в какой он был форме, – денежной, натуральной или в виде материальной выгоды. То есть в большинстве случаев в строках 110 и 100 будут общие данные.

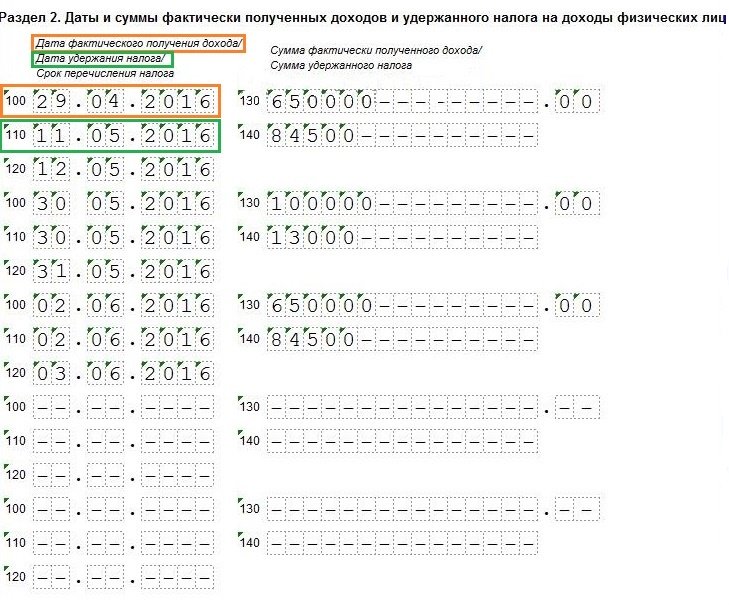

В некоторых ситуациях даты из граф 110 и 100 совпадать не могут и не должны. Это бывает в случаях, когда налоговый агент выплачивает заработную плату в следующем месяце. Например, зарплату, отпускные и больничные за апрель работники получили в мае. Поскольку эти выплаты были начислены в апреле, то в строке 100 указывается последний рабочий день этого месяца. В связи с праздниками деньги на руки были выданы только 11 мая. Это число надо записать в графу 110, поскольку в тот же день был удержан налог. Как это отразить в отчете, показано на картинке.

Какие данные надо отражать в строке 120 расчета 6-НДФЛ?

Поле 120 формы 6-НДФЛ называется «срок перечисления налога». То есть в ней необходимо указывать день, когда компания перечислила суммы налога в бюджет. В письме от 20.01.2016 № БС-4-11/546@ ФНС России уточняет, что заполнять эту графу следует в соответствии с положениями п. 6 статьи 226 НК РФ и п. 9 статьи 226.1 НК РФ.

В частности, крайняя дата для перечисления НДФЛ с заработной платы – день, следующий за днем ее выплаты. Если он выпадает на выходные или праздники, в строке 120 следует указать дату следующего рабочего дня.

НДФЛ с больничных и отпускных можно уплатить не позже последнего числа месяца, в котором производились такие выплаты. При этом «перенос» сроков в данном случае не применяется.

Если компания отчитывается о налоге с дохода от операций с ценными бумагами, она должна выбрать для строки 120 расчета 6_НДФЛ наиболее раннюю из следующих дат:

- окончание соответствующего налогового периода;

- последний день срока действия последнего договора, на основании которого налоговый агент осуществляет выплату дохода;

- дата выплаты денежных средств (передачи ценных бумаг).

Отметим, что неправильно указанную дату в графе 120 раздела 2 формы 6-НДФЛ налоговики заметят довольно быстро, поскольку сравнивают эти данные с имеющимися в карточках расчетов с бюджетом сведениями. Поэтому, если вы обнаружите ошибку при заполнении этой строчки, обязательно формируйте и отсылайте новый расчет с указанием корректных сведений. Самостоятельное выявление неточностей и своевременная подача уточненной информации освобождает от ответственности. В противном случае компании грозит штраф на сумму в 500 рублей за передачу неверных данных.

Можно ли самостоятельно проверить правильность заполнения строк 100 – 120?

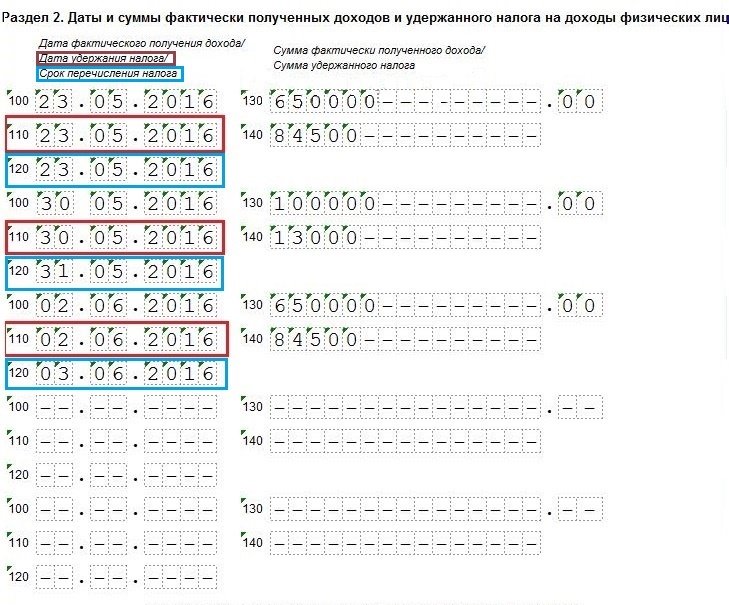

Для проверки формы 6-НДФЛ ФНС разработала специальные контрольные соотношения, увидеть которые можно в Письме от 10.03.2016 N БС-4-11/3852@. В разъяснении сказано: дата, указанная в строке 120 (срок перечисления налога в бюджет), не может быть меньше даты, прописанной в строке 110 (дата удержания налога). Если такое противоречие обнаружится, инспекторы могут обвинить налогового агента в подаче недостоверных данных и оштрафовать на 500 рублей за каждый неправильно составленный документ. Но подобное несоответствие можно увидеть и самостоятельно, если сравнить записи двух граф, как показано на картинке.

Налоговики могут заподозрить работодателя в нарушении законодательства, если данные из строки 120 (срок перечисления налога в бюджет) не совпадут с датой перечисления НДФЛ, вписанной в карточку расчетов с бюджетом. Налоговый агент непреднамеренно или специально ошибся, и не исключено, что он пытается скрыть факт неперечисления налога в бюджет, сделают вывод инспекторы. У бухгалтера будет пять дней, чтобы устранить недочеты и объяснить, как ошибки попали в форму 6-НДФЛ.

Заполнить 6-НДФЛ в онлайн-сервисах можно на сайтах разработчиков бухгалтерского ПО – Бухсофт Онлайн, Мое дело, Контур , Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Порядок заполнения строки 100 формы 6-НДФЛ

Отчетность налогового агента — форма 6-НДФЛ

Отчет 6-НДФЛ должны представлять все юрлица и ИП, имеющие наемных работников либо выплачивающие деньги по договорам ГПХ (например, при аренде помещений у физлица).

О том, что является объектом НДФЛ, подробнее узнайте из статьи «Объект налогообложения НДФЛ в 2018-2021 годах».

Формат работы с этим отчетом утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Скачать бланк можно здесь.

В данном отчете указываются общие данные о начисленной в компании зарплате, имеющихся у работников вычетах, а также суммы по налогу на доходы в целом по предприятию нарастающим итогом за определенный период.

В самом отчете необходимо заполнить следующие разделы:

- Титульный лист. Здесь указываются реквизиты налогового агента (ИНН, КПП, наименование), период, за который представляется отчет (необходимые коды указаны в приложении к расчету), ОКТМО.

ОКТМО — одно из важных полей на титульном листе. Организация приводит код территории местонахождения. Если у фирмы есть филиалы, необходимо заполнить отчеты по каждому из них отдельно и сдать в инспекции по месту их нахождения.

ИП указывают ОКТМО по месту проживания, за исключением применяющих ЕНВД или находящихся на патенте. Они указывают ОКТМО по месту деятельности. Это прописано в порядке заполнения 6-НДФЛ (п. 1.10).

- Раздел 1. Здесь необходимо разделить все доходы по ставкам (13, 35%, например) и заполнить несколько блоков по каждой ставке в отдельности, то есть указать сумму начислений, исчисленного налога по каждой ставке (нарастающими данными) и в конце подвести итог, указав количество работников с доходами, а также общие данные по налогу.

- Раздел 2. Предназначен для детализации доходов и налога по срокам.

В действующем порядке заполнения 6-НДФЛ больше уделяется внимание общей картине, поясняется, какие данные в целом должны отражаться в отчете, но, к сожалению, не уточняются детали. В связи с этим у специалистов, отвечающих за сдачу данного отчета, сразу возник ряд вопросов по его заполнению. Например, по строке 100, на которой мы остановимся подробнее.

Даты для заполнения строки 100 отчета 6-НДФЛ

Строка 100 в расчете 6-НДФЛ необходима для внесения даты фактического начисления дохода работнику либо прочему физлицу.

Законодатели документально не прописали точные правила, какую именно дату приводить, поэтому при заполнении данной строки мы будем опираться на письмо ФНС от 13.11.2015 № БС-4-11/19829, в котором указано, что ориентироваться необходимо на ст. 223 НК РФ.

Следовательно, при заполнении строки 100 нельзя указывать дату фактической передачи средств работнику (день зарплаты). По требованиям НК РФ надо поставить ту дату, которая является датой получения дохода для исчисления налога.

Если говорить о наиболее часто встречающихся доходах, то в строке 100 будут указаны:

- при выдаче зарплаты — последний календарный день месяца;

- при увольнении сотрудника — его последний день в компании;

- при компенсации расходов на командировку (речь о расходах, которые не подтверждены документально, либо о суточных, превышающих установленный необлагаемый размер) — последний день месяца утверждения отчета командированного (авансового отчета).

Пример данных в строке 100

Рассмотрим порядок заполнения строки 100 расчета 6-НДФЛ на примере.

ООО «Арфа» выплачивает заработную плату 2 раза в месяц: 30-го числа каждого месяца — аванс и 12-го — заработок за предыдущий месяц. Бухгалтер удерживает налоги при выплате дохода и перечисляет их в бюджет днем позднее.

Данные за 1-й квартал были такими:

- 11.01.2021 — 60 000 руб. (окончательный расчет по зарплате за декабрь 2018 года, начислена 31.12.2018 в размере 100 000 руб.).

- 30.01.2021 — 40 000 руб. (выплачен аванс за январь).

- 04.02.2021 — 8 700 руб. (выплачен расчет уволенному сотруднику).

- 11.02.2021 — 52 220 руб. (выплачена зарплата за январь).

- 28.02.2021 — 38 000 руб. (выплачен аванс за февраль).

- 11.03.2021 — 53 350 руб. (выплачена зарплата за февраль).

- 29.03.2021 — 38 000 руб. (выплачен аванс за март).

Начисления по мартовской заработной плате будут 31.03.2021 в размере 100 000 руб. Выплата зарплаты и, соответственно, уплата налога будут в апреле.

ВАЖНО! Согласно разъяснениям ФНС России (например, письмо от 25.02.2016 № БС-4-11/3058@) выплаченную в январе заработную плату за последний месяц прошлого года следует отразить в отчете за 1 квартал текущего года, так как удержание НДФЛ приходится на его 1-й месяц.

Также стоит отметить, что порядок отражения в расчете переходящей зарплаты (например, начисленной за март, а выданной в апреле) четко не прописан. Согласно разъяснениям ФНС России в письме от 15.03.2016 № БС-4-11/4222 данные по мартовским начислениям должны быть отражены в разделе 1 в отчете за 1-й квартал, а в разделе 2 — уже в отчете за полугодие (с датой начисления дохода 31.03 и удержанием налога в апреле).

Таким образом, исходя из условий примера, строка 100 в расчете за 1-й квартал будет заполнена так:

Строка 100: 31.12.2018.

Строка 110: 11.01.2019.

Строка 120: 14.01.2019.

Строка 130: 100 000.

Строка 140: 13 000.

Строка 100: 31.01.2019.

Строка 110: 11.02.2019.

Строка 120: 12.02.2019.

Строка 130: 106 000.

Строка 140: 13 780.

Строка 100: 04.02.2019.

Строка 110: 04.02.2019.

Строка 120: 05.02.2019.

Строка 130: 10 000.

Строка 140: 1 300.

Строка 100: 28.02.2019.

Строка 110: 11.03.2019.

Строка 120: 12.03.2019.

Строка 130: 105 000.

Строка 140: 13 650.

Итоги

В строке 100 расчета 6-НДФЛ отражается дата получения дохода. Определять эту дату следует по правилам ст. 223 НК РФ. Так, для зарплаты это всегда последний день месяца, за который она начислена. Для других доходов это может быть и день выплаты.

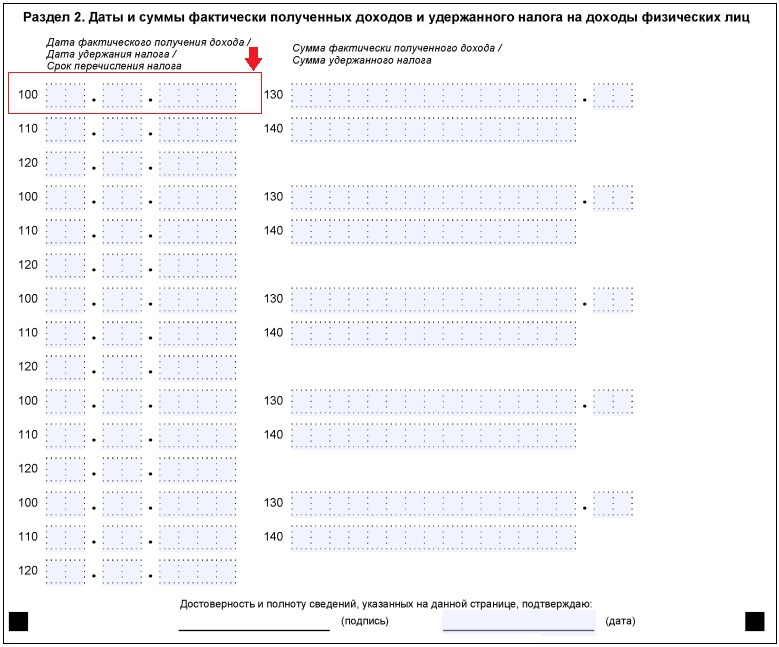

6-НДФЛ: заполнение строк

При подготовке формы 6-НДФЛ огут возникнуть вопросы по заполнению отдельных строк Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@ ). Как правильно заполнить каждую из строк Раздела 1 «Обобщенные показатели» и Раздела 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц», расскажем в нашей консультации.

Строка 010

По строке 010 «Ставка налога, %» указывается ставка НДФЛ, по который налоговый агент облагал доходы физлиц в отчетном периоде. Соответственно, сколько налоговых ставок применялось за период составления Расчета, столько и будет Разделов 1 в форме 6-НДФЛ. При этом строки 020-050 заполняются нарастающим итогом применительно к конкретной ставке, отраженной по строке 010.

Строка 020

По строке 020 «Сумма начисленного дохода» указывается сумма начисленного дохода нарастающим итогом с начала года, облагаемая по определенной ставке НДФЛ.

Строка 025

Строка 025 «В том числе сумма начисленного дохода в виде дивидендов» должна быть заполнена в том случае, если в отчетном периоде налоговый агент выплачивал физлицам дивиденды.

Строка 030

По строке 030 «Сумма налоговых вычетов» отражается величина налоговых вычетов, которые были предоставлены физлицам в отчетном периоде. Перечень налоговых вычетов для строки 030 можно найти в Приказе ФНС России от 10.09.2015 № ММВ-7-11/387@ . Сумма налоговых вычетов уменьшает доход, подлежащий налогообложению. При этом если по какому-либо физлицу сумма вычетов превысит начисленный ему доход, вычет будет отражен лишь в размере дохода.

Строка 040

По строке 040 «Сумма исчисленного налога» нужно показать сумму НДФЛ, исчисленную с дохода из строки 020, который был уменьшен на налоговые вычеты по строке 030.

Строка 045

Если по строке 025 налоговый агент отразил дивиденды, то отдельно по строке 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов» нужно указать сумму НДФЛ с этих дивидендов.

Строка 050

Если у налогового агента работают «патентные» иностранцы, самостоятельно уплачивающие НДФЛ, по строке 050 «Сумма фиксированного авансового платежа» будет показана сумма уплаченных ими фиксированных платежей по НДФЛ, на которую налоговый агент уменьшает налог с их дохода.

Строка 060

По строке 060 «Количество физических лиц, получивших доход» показывается общее количество физлиц, которые получили от налогового агента доход в отчетном периоде. При этом, если одно и то же лицо в течение года налоговый агент уволил и принял на работу вновь, по строке 060 оно будет показано только один раз.

Строка 070

По строке 070 «Сумма удержанного налога» нужно отразить удержанную налоговым агентом сумму НДФЛ.

Строка 080

Строка 080 «Сумма налога, не удержанная налоговым агентом» будет заполнена в том случае, если налоговый агент признал невозможным удержание налога (п. 5 ст. 226, п. 14 ст. 226.1 НК РФ, Письмо ФНС от 19.07.2016 № БС-4-11/12975@ ). К примеру, налоговый агент выдал лицу доход в натуральной форме, но удержать НДФЛ не смог, т.к. доходы в денежной форме у налогоплательщика отсутствовали.

Строка 090

По строке 090 «Сумма налога, возвращенная налоговым агентом» нужно показать сумму, которую налоговый агент вернул налогоплательщику НДФЛ (Письмо ФНС от 18.07.2016 № БС-4-11/12881@ ).

Строка 100

Строка 100 «Дата фактического получения дохода» Раздела 2 заполняется в соответствии со ст. 223 НК РФ. Так, к примеру, датой получения дохода в виде оплаты труда будет последний день месяца, за который этот доход был начислен, а для дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных средств, — последний день каждого месяца в течение срока, на который были предоставлены заемные средства.

Строка 110

По строке 110 «Дата удержания налога» указывается дата фактической выплаты дохода, потому что налоговые агенты обязаны удержать исчисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате (абз. 1 п. 4 ст. 226 НК РФ). В случае выдачи дохода в натуральной форме, а также при получении дохода в виде материальной выгоды налоговый агент должен удержать НДФЛ за счет любых выплачиваемых в денежной форме доходов (абз. 2 п. 4 ст. 226 НК РФ).

Строка 120

По строке 120 «Срок перечисления налога» указывается дата, не позднее которой сумма НДФЛ должна быть перечислена в бюджет. А это день, следующий за днем выплаты дохода (абз. 1 п. 6 ст. 226 НК РФ). Исключение касается пособий по временной нетрудоспособности и отпускных: НДФЛ с них перечисляется не позднее последнего числа месяца, в котором такие выплаты производились (абз. 2 п. 6 ст. 226 НК РФ). При этом по строке 120 нужно указывать только рабочий день. Это означает, что если день, следующий за днем выплаты дохода, или последний день месяца (для отпускных и больничных) – выходной день, то в качестве срока перечисления налога указывается следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ, Письмо ФНС от 16.05.2016 № БС-4-11/8568@ ).

Подробнее о заполнении строк 100-120 Расчета 6-НДФЛ можно прочитать в нашей отдельной консультации.

Строка 130

По строке 130 «Сумма фактически полученного дохода» показывается общая сумма дохода физлиц (с учетом НДФЛ), полученных в указанную по строке 100 дату.

Строка 140

Строка 140 «Сумма удержанного налога» отражает сумму удержанного налога в указанную по строке 110 дату.

Обращаем внимание, что строки 100-140 заполняются суммарно по всем применяемым в отчетном периоде ставкам НДФЛ. При этом если даты фактического получения дохода, удержания налога и срок перечисления НДФЛ (строки 100-120) совпадают в отношении разных доходов, то такие доходы и суммы удержанного налога по ним в строках 130-140 отражаются свернуто.

Строка 100 в 6-НДФЛ — как заполнить?

По строке 100 в форме 6-НДФЛ отражают дату фактического получения дохода. Из всех возникающих в отчете дат она имеет наибольшее количество вариантов определения. О том, как правильно выбрать день, указываемый в строке 100, читайте в нашей статье.

Назначение строки 100 в 6-НДФЛ

Строка 100 входит в характеризующий каждую конкретную выплату комплект строк 100-140, из наборов которых формируется информация в разделе 2 отчета 6-НДФЛ. Каждый такой комплект призван показать:

- когда выплачена облагаемая налогом сумма дохода и в каком объеме (строки 100 и 130);

- когда с этой суммы удержан налог и в какой величине (строки 110 и 140);

- какова предельная дата срока для перечисления удержанного налога в бюджет (строка 130).

Каждая предусмотренная этим набором дата вносится в раздел по своим правилам, зависящим от того, доход какого вида оказался выплаченным. Объединение в комплект разных видов выплат допускается лишь при условии совпадения всех 3-х дат. Дата получения дохода представляет собой ту отправную точку, от которой в конечном итоге будет зависеть дата платежа по налогу.

Включение комплекта в текущий отчет (напомним, что раздел 2 состоит из данных, связанных лишь с последним из кварталов отчетного промежутка), происходит на момент завершения операции (Письма ФНС России от 23.03.2016 № БС-4-11/4900@, от 25.02.2016 № БС-4-11/3058@), то есть тогда, когда на последний квартал периода отчета приходится последняя из дат, характеризующих выплату, — предельно возможная дата оплаты налога. Смещение ее на более поздний период обусловливается как обычными правилами установления сроков, так и применением порядка их переноса, установленным п. 7 ст. 6.1 НК РФ.

Правила установления даты получения дохода

Дату получения дохода определяют в соответствии с положениями ст. 223 НК РФ (Письмо ФНС России от 13.11.2015 № БС-4-11/19829). Из всех дат, приводимых в комплекте строк 100-140, для нее установлено самое большое число правил, привязывающих ее к:

- последнему дню месяца, применительно к которому выполнено начисление, если платится зарплата;

- последнему рабочему дню, если расчет делается в связи с увольнением;

- последнему дню месяца, в котором: представляется авансовый отчет о служебной поездке; начисляется материальная выгода от экономии на процентах;

- последнему дню наступившего после отчетного года (или другого налогового периода), если признается доход в виде прибыли контролируемой физлицом иностранной компании;

- дню фактической выдачи дохода, осуществляемой путем: перечисления средств на расчетный счет; выдачи наличных; получения выплаты натурой; образования материальной выгоды при покупке товаров, работ, услуг, ценных бумаг; взаимозачета; списания имеющегося долга.

Наиболее часто осуществляемые выплаты, таким образом, оказываются привязанными к дню либо их начисления, либо фактической выдачи. Из них зарплата всегда показывается по дате начисления. Расчет при увольнении, как правило, связан с датой выплаты, но может отразиться и по дате начисления (если выплата по каким-то причинам не сделана вовремя). Для большинства иных доходов дата получения совпадает с датой реальной их выдачи.

Нюансы установления даты получения дохода

Определяя дату получения дохода в виде заработка, необходимо иметь в виду, что:

- не следует в отчете отражать отдельно выплату аванса в счет заработной платы, он всегда будет показываться в составе фактически выплачиваемых зарплатных начислений, с которых есть возможность удержать налог (Письма Минфина РФ от 15.12.2017 № 03-04-06/84250, от 13.07.2017 № 03-04-05/44802, от 01.02.2016 № 03-04-06/4321);

- в раздельных комплектах строк 100-140, несмотря на одну и ту же дату начисления выплаты, придется показать платежи по зарплате, фактически осуществленные в различающиеся даты (Письмо ФНС России от 24.03.2016 № БС-4-11/4999);

- факт выдачи зарплаты раньше дня ее начисления (например, при совпадении даты начисления с выходным) имеет право на существование, но может иметь варианты трактовки в отношении даты платежа по налогу: с привязкой к дате досрочной выплаты (Письмо ФНС России от 24.03.2016. № БС-4-11/5106); с оценкой такого платежа как авансового (Письма ФНС России от 29.04.2016 № БС-4-11/7893, от 15.01.2016 № БС-4-11/320).

Поскольку дата получения зарплаты отвечает дате начисления дохода этого вида, на дату реально осуществленной выплаты будет указывать дата удержания налога (п. 4 ст. 226 НК РФ).