Заполняем 6-НДФЛ за 1 квартал 2021 года (нюансы)

Второй отчет 6-НДФЛ в этом году — как заполнить без ошибок?

Предстоящая сдача отчета 6-НДФЛ за 1-й квартал 2021 года — очередное испытание для бухгалтеров. Ведь несмотря на то, что в отношении расчета дано уже столько комментариев и разъяснений, ошибки в нем все равно возникают регулярно.

Ошибки предыдущих отчетных кампаний по 6-НДФЛ можно объединить в несколько групп:

- формально-оформительские (полное отсутствие или неточности при заполнении ячеек, предназначенных для отражения наименования отчитывающихся лиц, недействительные ИНН и др.);

- расчетно-нормативные (недостоверно указанные ставки и суммы налога, число получивших доход лиц);

- логические (неверное указание дат: ФПД — фактического получения дохода, УН и ПН — удержания и перечисления НДФЛ).

Своеобразные ошибки — у бумажного варианта отчета 6-НДФЛ. Налоговики обращают внимание на нюансы его заполнения:

- составить отчет на бумаге разрешено коммерсанту, если число физлиц, которым он выплатил доход, не превышает 24 человек;

- рекомендуемый при заполнении отчета шрифт (при распечатке на принтере) — Courier New, 16–18 пунктов.

Особо подчеркивается важность соблюдения размеров значений и расположения реквизитов — их изменять запрещено. При этом допускаются некоторые послабления для сдающих 6-НДФЛ на бумаге:

- разрешено не ставить прочерки в незаполненных ячейках;

- числовые значения можно выравнивать по последней ячейке.

Оформленный на бумаге отчет 6-НДФЛ контролеры не примут, если агент выплатил доход за отчетный период 25 физлицам и более — 6-НДФЛ за первый квартал 2021 года в этом случае можно отправить налоговикам только посредством ТКС (телекоммуникационных каналов связи).

Сроки сдачи 6 НДФЛ в 2021 году:

Отчетный период по 6-НДФЛ в 2021 году, за

Срок сдачи 6-НДФЛ в 2021 году, до

Полугодие (6 НДФЛ за 2-й квартал 2021 года)

6 НДФЛ за 2018 год нужно сдать не позже 01.04.2019.

Разобраться с нюансами передачи 6-НДФЛ по ТКС поможет размещенный на нашем сайте материал «Порядок сдачи налоговой отчетности через интернет».

Посмотреть комментарии по порядку заполнения 6-НДФЛ за 1-й квартал 2021 года, а также увидеть образец расчета вы можете в нашей статье «Образец заполнения расчета 6-НДФЛ за 1 квартал 2021 года».

Нюансы заполнения формы 6-НДФЛ в 2021 году

Чтобы облегчить процесс заполнения отчета 6-НДФЛ за 1-й квартал 2021 года, далее расскажем про отдельные нюансы его оформления:

Досрочная зарплата

Ситуация с досрочной зарплатой может возникнуть в том случае, когда месяц заканчивается выходным днем. Выплаченный накануне этого выходного доход, по мнению чиновников, будет считаться авансом, подоходный налог с которого удерживается и перечисляется только по окончании месяца (при следующей выплате работникам зарплаты). Отсюда следует такой алгоритм заполнения 2-го раздела 6-НДФЛ:

- дата ФПД (стр. 100) — указывается последний день месяца (в данном случае нерабочий);

- дата УН (стр. 110) — приводится дата ближайшей выплаты, из которой возможно удержать НДФЛ;

- дата ПН (стр. 120) — день, следующий за датой удержания налога.

Но есть и иной подход, о котором мы рассказали в статье «Как правильно отразить досрочную зарплату в 6-НДФЛ?».

«Натуральная» выплата

При выдаче физлицу дохода не деньгами, а продуктом (товаром, вещами, предметами), считается, что агент выплатил доход в натуральной форме. Если кроме этой выплаты данное физлицо денег от него не получало и впредь денежные выплаты не планируются, удержать НДФЛ с выплаты «натурального» дохода он не сможет. Тогда 6-НДФЛ заполняется следующим образом:

- сумма начисленного дохода (стр. 020) — указать величину «натурального» дохода;

- исчисленный и неудержанный налог (стр. 040 и 080) — сумма исчисленного НДФЛ.

- даты: ФПД (стр. 100) и УН (стр. 110) — отразить дату выдачи «натурального» дохода;

- дата ПН (стр. 120) — следующий за выдачей дохода день;

- обобщенный ФПД (стр. 130) — величина «натурального» дохода;

- обобщенная сумма УН (стр. 140) — показать невозможность удержания налога проставлением цифры «0».

Увидеть вышеприведенный алгоритм заполнения 6-НДФЛ на практическом примере можно в материале «6-НДФЛ: отражаем доход в натуральной форме и не удержанный с него налог».

Пример заполнения 6-НДФЛ за 1-й квартал 2021 года с отпускными вы можете увидеть здесь.

В этой публикации вы найдете пример заполнения 6-НДФЛ за 1-й квартал 2021 года с больничным.

Узнайте также нюансы отражения в 6-НДФЛ премий, авансов, аренды и т.п. из материалов нашей рубрики «Расчет 6-НДФЛ».

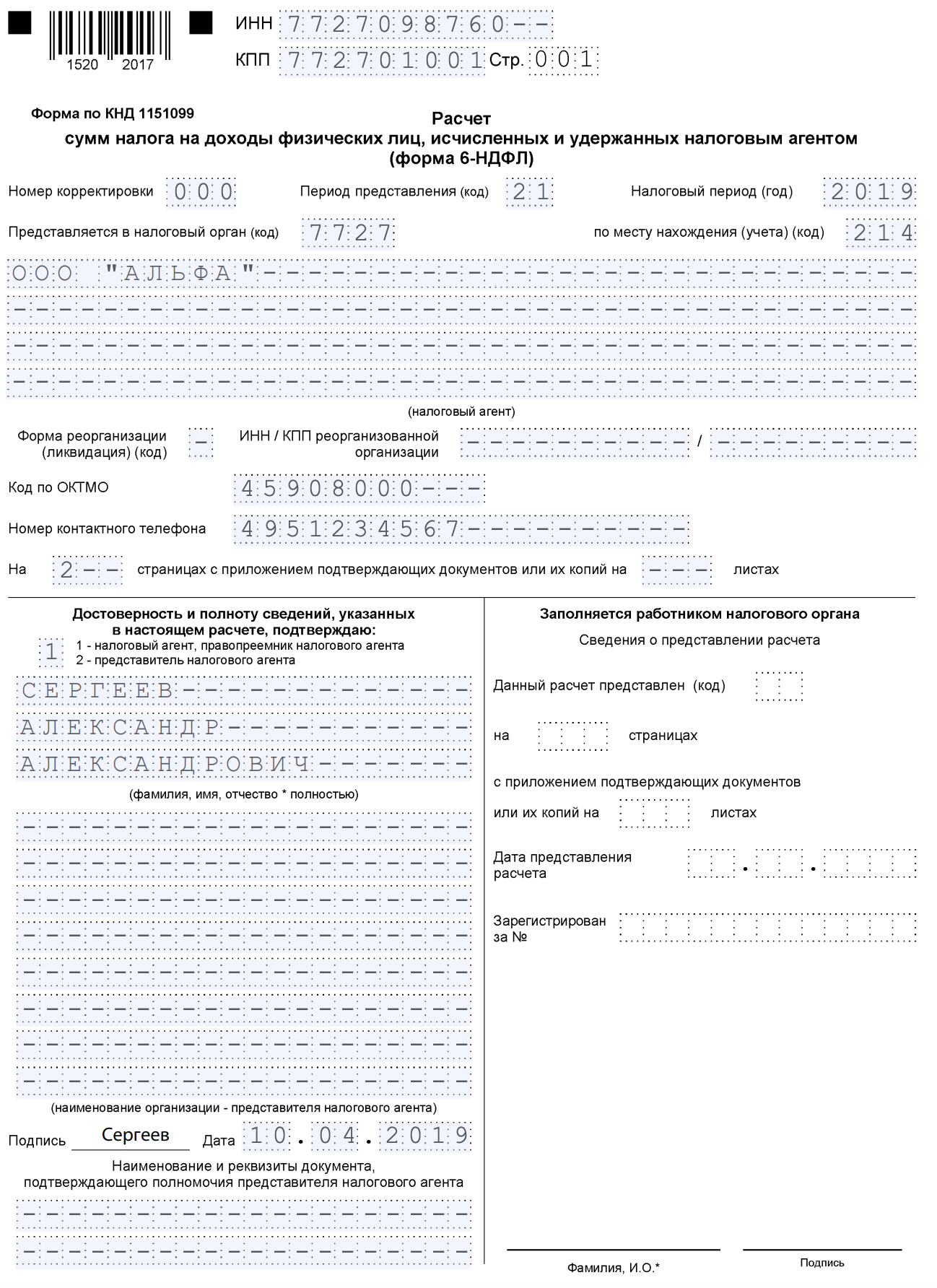

Пример заполнения строк 6-НДФЛ (образец)

Поясним детализацию строк 6-НДФЛ за 1-й квартал 2021 года на примере.

Заполнение 6-НДФЛ за 1-й квартал 2021 года бухгалтер ООО «Транстрейд» начал с подготовки исходной информации и ее построчного распределения:

- начисленный доход за 1-й квартал (стр. 020) — 1 230 000 руб.(410 000 × 3);

- количество получивших доход (стр. 060) — 8;

- сумма налоговых вычетов (стр. 030) — 36 000 руб. (12 000 × 3);

- рассчитанный НДФЛ (стр. 040): 155 220 (1 230 000 – 36 000) × 13%;

- удержанный НДФЛ (стр. 070):155 220 — это налог, удержанный в январе за декабрь, в феврале за январь и в марте за февраль. Налог, рассчитанный с зарплаты за март в сумме 51 740, в расчет за 1-й квартал не попадает (перечисление его будет произведено в апреле, значит, отразить его нужно в отчете по итогам следующего квартала).

Во 2-м разделе отчета детализируется информация помесячно (для отчета за 1 квартал это, как правило, зарплата за декабрь, январь и февраль) следующим образом:

- зарплата (ЗП), выплаченная за декабрь в январе — 410 000 руб., удержанный НДФЛ — 51 740 руб. (410 000 – 12 000)× 13%, даты: ФНД — 31.12.2018, УН — 10.01.2019, ПН — 11.01.2019;

- зарплата, выплаченная за январь в феврале — 410 000 руб., удержанный НДФЛ — 51 740 руб. (410 000 – 12 000)× 13%, даты: ФНД — 31.01.2019, УН — 08.02.2019, ПН — 11.02.2019;

- выплаченная в марте февральская ЗП — 410 000 руб., удержанный НДФЛ — 51 740 руб. (410 000 – 12 000) × 13%; даты: ФНД — 28.02.2019, УН — 11.03.2019, ПН – 12.03 2021.

ВНИМАНИЕ! Если срок выплаты ЗП выпал на выходной, выдать сотрудникам заработок необходимо накануне, то есть в общем случае в пятницу (ч. 8 ст. 136 ТК РФ). При этом выпадающий на субботу срок перечисления НДФЛ переносится на понедельник.

Итоги

Чтобы вовремя и достоверно отчитаться за 1-й квартал 2021 года, необходимо учесть законодательно установленные требования по заполнению формы 6-НДФЛ. Избежать ошибок при оформлении отчета помогут разъяснения налоговиков и комментарии наших экспертов.

6-НДФЛ за 1 квартал 2021: бланк

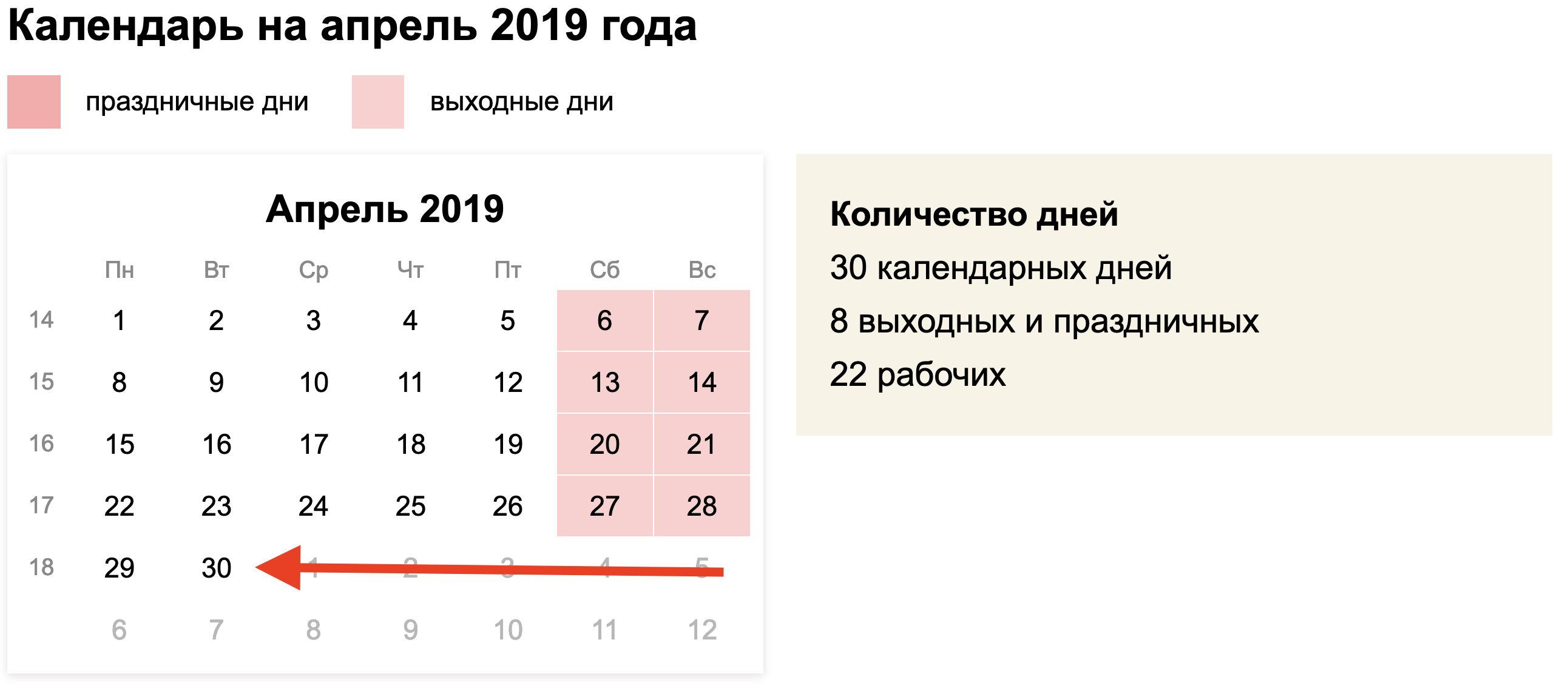

Первый период 2021 года, за который налоговым агентам нужно сдать Расчет по форме 6-НДФЛ , — это 1-ый квартал. Поговорим о бланке формы и сроках сдачи Расчета, а также приведем пример заполнения формы 6-НДФЛ за 1 квартал 2021 года.

Форма 6-НДФЛ за 1 квартал 2021

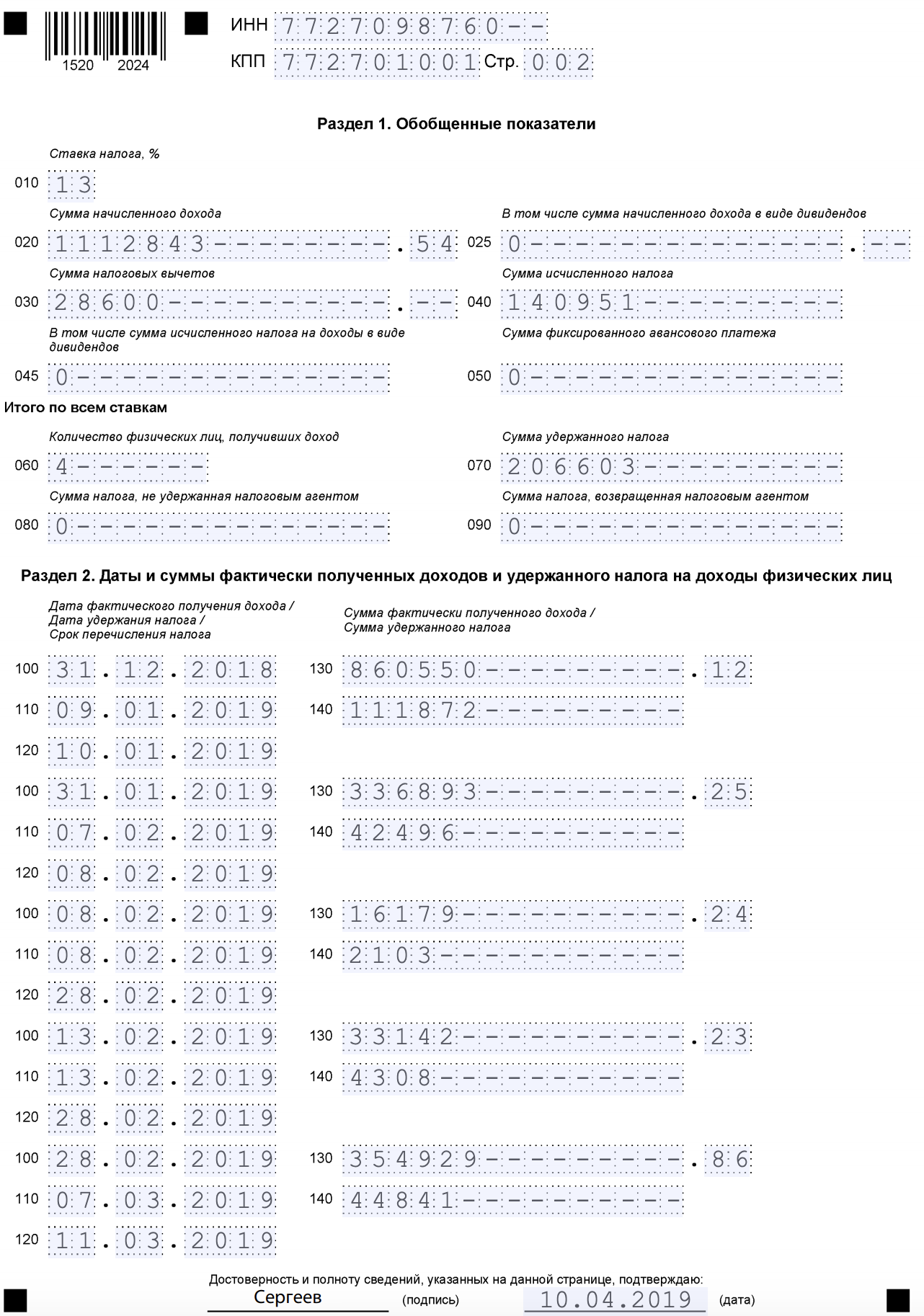

Образец заполнения 6-НДФЛ

Образец заполнения 6-НДФЛ

За 1-ый квартал 2021 года Расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом, нужно сдавать по той же форме, что и в прошлом году.

Бланк формы 6-НДФЛ в 2021 году можно скачать по ссылке ниже.

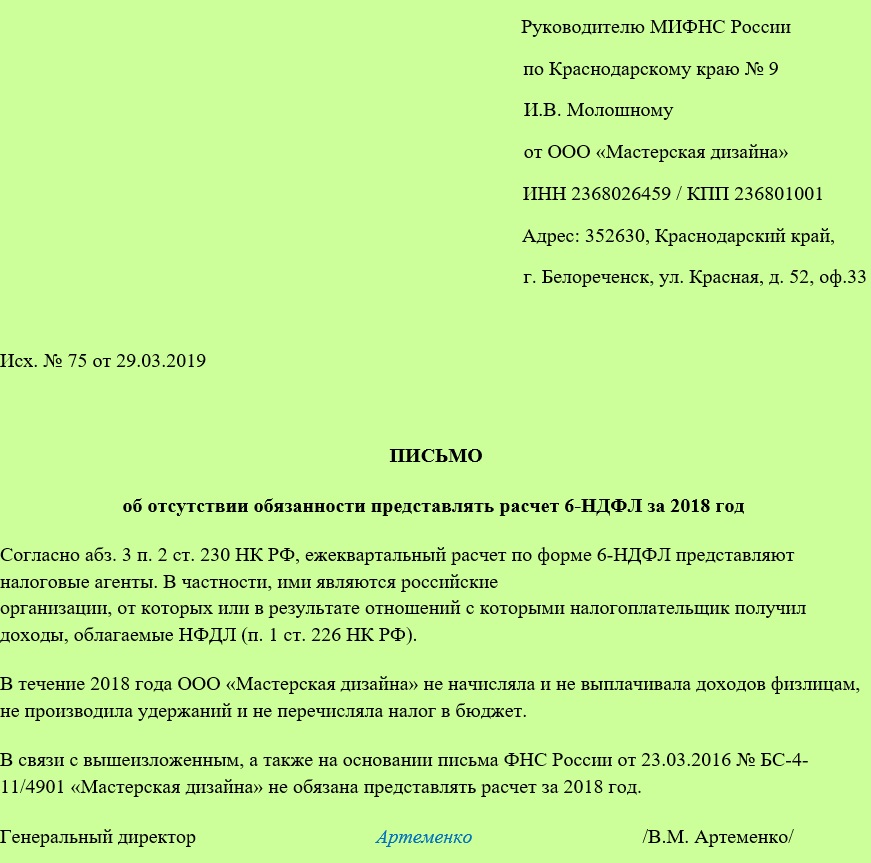

6-НДФЛ за 1-ый квартал 2021: срок сдачи

Расчет 6-НДФЛ сдается не позднее последнего числа месяца, следующего за соответствующим кварталом (п. 2 ст. 230 НК РФ). При этом если последний день срока сдачи приходится на выходной или нерабочий праздничный день, днем окончания срока считается ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Расчет за 1-ый квартал 2021 года нужно сдать не позднее 30.04.2019.

Заполнение 6-НДФЛ за 1 квартал 2021

Порядок заполнения 6-НДФЛ в 2021 году не изменился по сравнению с прошлым годом.

Форма 6-НДФЛ за 1 квартал 2021 (бланк) все так же состоит из титульного листа и двух разделов:

- Раздел 1 «Обобщенные показатели»;

- Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Подробнее о том, как заполнить 6-НДФЛ за 1 квартал 2021 года, можно узнать из Порядка, приведенного в Приложении №2 к Приказу ФНС от 14.10.2015 № ММВ-7-11/450@.

6-НДФЛ: пример заполнения за 1 квартал

Так как сейчас 6-НДФЛ заполняется так же, как и в 2018 году, пример, приведенный нами в прошлом году, актуален и для 2021 года.

Данные для примера заполнения 6-НДФЛ за 1 квартал представим в таблице.

Обращаем внимание, что аванс и зарплата за март и НДФЛ с них в разделе 1 Расчета показаны в части начисленного дохода и исчисленного налога, но не отражены в Разделе 2 формы 6-НДФЛ, потому что дата исчисления налога приходится на 1-ый квартал, а фактически налог будет удержан только в апреле. Аналогично, мартовские отпускные в разделе 2 не показываются, поскольку дата завершения операции (срок перечисления НДФЛ) приходится уже на 2-ой квартал (Письмо ФНС от 21.07.2017 № БС-4-11/14329@). Однако как удержанный НДФЛ с отпускных будет включен в строку 070 Раздела 1 Расчета за 1-ый квартал (Письмо ФНС от 05.04.2017 № БС-4-11/6420@).

Поэтому, между показателями строк 040 «Сумма исчисленного налога» и 070 «Сумма удержанного налога» Раздела 1 образовалась разница в размере исчисленного, но не удержанного на 31 марта НДФЛ в размере 84 911 рублей.

Образец заполнения 6-НДФЛ в 2021 году (1-ый квартал): скачать.

Проверить правильность заполнения формы 6-НДФЛ можно по контрольным соотношениям.

6-НДФЛ за 1 квартал 2021 года: срок сдачи и образец заполнения по инструкции

Наступает время отчетности и срок сдачи 6-НДФЛ за 1 квартал 2021 года. Какие особенности заполнения этого отчета в 2021 году? Новую или старую форму применять? Что изменилось в заполнении? Как отразить переходящие выплаты: как показать зарплату за декабрь 2018 года, выплаченную в январе 2021 года? Как отразить зарплату за март 2021 года, выплаченную в апреле 2021 года? Ответим на вопросы, приведем примеры и образец заполнения 6-НДФЛ за 1 квартал 2021 года.

Кто должен отчитаться за 1 квартал 2021 года

Представить в ИФНС расчет по форме 6-НДФЛ за 1 квартал 2021 года должны все налоговые агенты (п. 2 ст. 230 НК РФ) – это, чаще всего, работодатели (компании и ИП), выплачивающие доходы по трудовым договорам. Ими также ими считаются заказчики, выплачивающие доходы исполнителям на основании гражданско-правовых договоров (например, подряда или оказания услуг).

А если выплат в 1 квартале 2021 года не было?

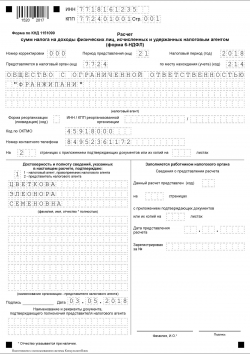

Если в 1 квартале 2021 года организация или ИП не начисляли и не выплачивали «физикам» никаких доходов, не удерживали НДФЛ и не перечисляли налог в бюджет, то сдавать расчет 6-НДФЛ за 1 квартал не требуется. Ведь в такой ситуации организация или ИП не признается налоговым агентом. Однако заметим, что организация (или предприниматель) вправе представить в ИФНС нулевой расчет. Или же – направить письмо об отсутствии обязанностей по сдаче отчета:

Если зарплата начисляется, но не выплачивается

Если фактических выплат в 1 квартале 2021 года в пользу физических лиц не было, но бухгалтер начисляет зарплату, то 6-НДФЛ необходимо сдать. Ведь с признанного дохода нужно исчислить НДФЛ. Даже если он еще не выплачен (п. 3 ст. 226 НК РФ). В подобной ситуации в 6-НДФЛ потребуется показать начисленный в 1 квартале 2021 год доход и НДФЛ, который не был удержан.

Срок сдачи 6-НДФЛ за 1 квартал 2021 года

Сроки сдачи формы 6-НДФЛ в налоговую инспекцию зависят от того, по итогам какого отчетного периода организации и ИП представляют отчет: 1 квартал, полугодие, девять месяцев или год.

За 1 квартал, полугодие, девять месяцев расчет нужно сдавать к последнему числу месяца, следующего за отчетным периодом. То есть не позже 30 апреля, 31 июля и 31 октября.

| Отчетный период | Крайний срок представления |

|---|---|

| За 2018 год | 1 апреля 2021 года |

| 1 квартал 2021 года | 30 апреля 2021 года |

| Первое полугодие 2021 года | 31 июля 2021 года |

| 9 месяцев 2021 года | 31 октября 2021 года |

Следовательно, передать в ИФНС отчет за 1 квартал 2021 года следует не позднее 30 апреля 2021 года.

Куда направлять отчет за 1 квартал 2021 года

Расчет 6-НДФЛ за 1 квартал 2021 года сдавайте в ИФНС по месту учета (п. 2 ст. 230 НК РФ). Чаще всего, организации представляют 6-НДФЛ в инспекции, где они состоят на учете, по своему местонахождению, а ИП – по местожительству (п. 1 ст. 83 и ст. 11 НК РФ). Однако если сотрудники обособленных подразделений получают от этих подразделений доходы, то 6-НДФЛ нужно сдать по местонахождению подразделений. Также см. «Куда сдавать расчет 6-НДФЛ».

Каким способом передавать отчет

Расчеты 6-НДФЛ за 1 квартал 2021 года направляйте налоговикам в электронном виде по телекоммуникационным каналам связи. «На бумаге» отчетность можно сдать в единственном случае – если в течение первого квартала количество физлиц (получателей доходов) было меньше 25 человек. Это следует из положений абзаца 7 пункта 2 статьи 230 НК РФ.

Какие выплаты включаются в 6-НДФЛ за 1 квартал 2021 года

В 6-НДФЛ за 1 квартал 2021 года следует зафиксировать все доходы, по отношению к которым организация или ИП признается налоговым агентом. Такими доходами является, например, заработная плата, все виды премий, выплаты по гражданско-правовым договорам, пособия, отпускные, дивиденды.

Однако необлагаемые доходы по статье 217 Налогового кодекса РФ в расчете показывать не нужно. При этом учтите особенность по доходам, которые не облагаются НДФЛ в пределах установленных нормативов (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

Какой бланк 6-НДФЛ за 1 квартал 2021 года использовать

За 1 квартал 2021 года составляйте 6-НДФЛ по форме, которая утверждена приказом ФНС от 14.10.2015 № ММВ-7-11/450. В этом же документе есть электронный формат отчета и порядок его заполнения.

Расчет 6-НДФЛ все так же состоит из титульного листа и двух разделов:

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Далее расскажем о заполнении 6-НДФЛ за 1 квартал 2021 года.

Общий подход к заполнению 6-НДФЛ за 1 квартал 2021 года

Титульный лист

При составлении 6-НДФЛ за 1 квартал 2021 года в верхней части титульного листа нужно отметить ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, получивших выплаты от обособленного подразделения, то проставьте КПП «обособки». Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только свой ИНН.

В строке «Номер корректировки» года отметьте «000», если 6-НДФЛ за 1 квартал 2021 года сдается впервые. Если же сдается уточненный расчет, то отражают соответствующий номер корректировки («001», «002» и т. д.).

По строке «Период представления (код)» укажите 21 – это означает, что вы сдаете именно 6-НДФЛ за 1 квартал 2021 года. В графе «Налоговый период (год)» отметьте год – 2021.

Укажите код подразделения ИФНС, в которую направляется отчетность и код по строке «По месту нахождения (учета)». Этот код покажет, почему вы сдаете 6-НДФЛ именно сюда. Большинство налоговых агентов отражают такие коды:

- 212 – при сдаче расчета по месту учета организации;

- 213 – при сдаче расчета по месту учета организации в качестве крупнейшего налогоплательщика;

- 220 – при сдаче расчета по месту нахождения обособленного подразделения российской организации;

- 120 – по месту жительства ИП;

- 320 – по месту ведения деятельности предпринимателя на ЕНВД или патентной системе налогообложения.

В строке «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» укажите:

- 1 – если расчет 6-НДФЛ за 1 квартал 2021 года подписывает сам налоговый агент или его законный представитель (например, индивидуальный предприниматель или руководитель организации). Также нужно указать фамилию, имя, отчество налогового агента (его законного представителя);

- 2 – если расчет 6-НДФЛ за 1 квартал 2021 года подписывает представитель по доверенности. В этом случае нужно указать фамилию, имя, отчество лица либо наименование организации-представителя.

Раздел 1 “Обобщенные показатели”

Раздел 1 в составе 6-НДФЛ за 1 квартал 2021 года заполняйте нарастающим итогом с начала 2021 год года до конца марта (январь, февраль, март).

- В строке 010 – покажите ставку НДФЛ (для каждой ставки формируется свой раздел 1).

- В строке 020 покажите все доходы физлиц с начала 2021 года года.

- В строке 030 укажите вычеты по доходам из строки 020, а в строке 040 – исчисленный с них НДФЛ.

- Строки 025 и 045 заполняйте, только если платили дивиденды. А строку 050 – если есть иностранные работники с патентом.

- В строке 060 укажите число людей, чьи доходы вы отразили в 6-НДФЛ. Работников, у которых не было облагаемых доходов, не учитывайте.

- В строку 070 включите НДФЛ, удержанный с начала 2021 года года.

- В строке 080 покажите только тот НДФЛ, который вы вообще не можете удержать.

- Строку 090 заполняйте, если возвращали налог работникам.

Если применяете разные ставки НДФЛ, на каждую заполните отдельный блок строк 010 – 050. А в строках 060 – 090 укажите суммированные данные по всем ставкам.

Раздел 2

В разделе 2 отчета 6-НДФЛ за 1 квартал 2021 года указывают:

- даты получения и удержания НДФЛ;

- крайний срок, установленный НК РФ для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

В разделе 2 расчета за 1 квартал 2021 года следует отражать сведения только за три месяца (январь, февраль и март 2021 года). При этом отразить нужно только те выплаты, по которым срок перечисления налога наступает именно в этом периоде. Поэтому в разделе 2 особое внимание нужно уделять датам выплат и удержания налога.

Поясним заполнение основных строк раздела 2 в таблице:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных пособий и отпускных выплат срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100.Также см. «Строка 130 6-НДФЛ на вычеты не уменьшается». |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

Пример заполнения 6-НДФЛ за 1 квартал 2021 года

Приведем условия примера для формирования 6-НДФЛ за 1 квартал 2021 года.

В I квартале 2021 года произведены следующие операции:

- 09.01.2021 выплачена зарплата за декабрь 2018 г. и премии по итогам года в общей сумме 860 550,12 руб., с указанных доходов удержан и перечислен НДФЛ – 111 872 руб.;

- 31.01.2021 начислена зарплата за январь суммарно по всем работникам – 336 893,25 руб., предоставлены стандартные вычеты суммарно – 10 000 руб., с зарплаты исчислен НДФЛ в размере 42 496 руб.;

- 07.02.2021 выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет;

- 08.02.2021 начислены и выплачены отпускные в размере 16 179,24 руб., исчислен и удержан НДФЛ с них в размере 2 103 руб.;

- 13.02.2021 начислены и выплачены отпускные в размере 33 142,23 руб., исчислен и удержан НДФЛ с них в сумме 4 308 руб.;

- 28.02.2021 с отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ в сумме 6 411 руб.;

- 28.02.2021 начислена зарплата за февраль суммарно – 354 929,86 руб., предоставлены стандартные вычеты – 10 000 руб., исчислен НДФЛ с зарплаты за февраль в размере 44 841 руб.;

- 07.03.2021 выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет;

- 28.03.2021 начислено и выплачено пособие по временной нетрудоспособности – 7 557,85 руб., начислен и удержан НДФЛ с него в размере 983 руб.;

- 31.03.2021 начислена зарплата за март суммарно по всем работникам – 364 141,11 руб., предоставлены стандартные вычеты суммарно – 8 600 руб., с зарплаты исчислен НДФЛ в размере 46 220 руб.

Также ООО ” 01.04.2021 перечислило в бюджет НДФЛ с пособия по временной нетрудоспособности, выплаченного в марте. Зарплата за март выплачена 05.04.2019, НДФЛ с нее удержан и перечислен в бюджет. В таком случае пример заполнения 6-НДФЛ за 1 квартал 2021 года будет выглядеть так:

Проверка 6-НДФЛ за 1 квартал 2021 года

Проверить правильность заполнения расчета можно при помощи контрольных соотношений, разработанных ФНС (Письмо ФНС от 10.03.2016 N БС-4-11/[email protected]). Кроме того, можно воспользоваться контрольными соотношениями для проверки расчета по страховым взносам (Письмо ФНС от 29.12.2017 N ГД-4-11/[email protected]), чтобы сопоставить показатели 6-НДФЛ и РСВ.

Ответственность в 2021 году

Если не сдать расчет или сдали с опозданием, то штраф – 1000 руб. за каждый полный или неполный месяц со дня для подачи расчета (п. 1.2 ст. 126 НК). Период просрочки рассчитают начиная с этого дня до даты, когда вы представили расчет (лично, через представителя, по почте или по Интернету).

Если не сдать расчет в течение 10 дней с установленной даты, налоговая инспекция также вправе заблокировать банковский счет налогового агента (п. 3.2 ст. 76 НК). ФНС разъяснила это в письме от 09.08.2016 № ГД-4-11/14515.

Если же в 6-НДФЛ за 1 квартал 2021 года инспекторы выявят недостоверные сведения, то штраф за каждый расчет с такими данными составит 500 руб. Но если вы сами выявите «недостоверную» ошибку и сдадите уточненный 6-НДФЛ, то штрафов не будет (ст. 126.1 НК).

Заметим, что к ответственности могут привлечь не только организацию, но и ответственных сотрудников (например, руководителя и бухгалтера): штраф от 300 до 500 руб. (ст. 15.6 КоАП).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Заполнение 6-НДФЛ за 1 квартал 2021 года

zapolnenie_6-ndfl_za_1_kvartal_2019_goda.jpg

Похожие публикации

Форма 6-НДФЛ введена приказом ФНС № ММВ-7-11/450 от 14.10.2015. Он же регламентирует порядок ее оформления. Приказом ФНС № ММВ-7-11/18 от 17.01.2018 документ был обновлен, изменения действуют с 25.03.2018, т.е. многие предприятия уже отчитывались по расчету в обновленной редакции в 2018 г. Последняя версия является действующей и в 2021 году.

Форма 6-НДФЛ за 1 квартал 2021 (особенности)

6-НДФЛ состоит из титула и двух разделов. Оба раздела обновлениям не подвергались, в 2018 г. трансформировался титульный лист, который стал более развернутым за счет добавления строк для отметок о форме реорганизации предприятия и его реквизитах. Они заполняются фирмами-преемниками реорганизованной компании в случае, если им придется отчитываться за нее. Заполняющая форму самостоятельно, реорганизованная фирма указывает в этой строке «0», а поле ИНН/КПП прочеркивает.

Представить форму в ИФНС следует не позже окончания месяца, после отчетного квартала, т.е. 30.04.2021 будет считаться последним днем сдачи 6-НДФЛ за 1 квартал 2021. Бланк документа можно скачать ниже.

6-НДФЛ: порядок заполнения за 1 квартал

Источниками данных для составления отчета является информация учетных регистров по НДФЛ. Сведения в форму вносятся нарастающим итогом (с начала года). Все листы документа должны быть заполнены. В полях с суммовыми показателями доходов указывают суммы в рублях вместе с копейками, суммы НДФЛ округляют до полных рублей, при отсутствии денежных значений в соответствующих ячейках проставляют нули.

Заполнение 6-НДФЛ за 1 квартал 2021 начинают с внесения основных реквизитов компании. В поле «№ корректировки» проставляют код «000» (первоначальный отчет). Если затем составляются уточненные варианты, то в графе указывают их номера по числовому ряду – «001», «002» и т.д.

В ячейке «Отчетный период» формы 6-НДФЛ за 1 кв 2021 отражают код, используемый для идентификации 1-го квартала – 21. «Налоговый период» – это год, за который расчет представляется, т. е. 2021. Поле «Код налогового органа» заполняют в соответствии с присвоенным каждой ИНФС четырехзначным шифром.

Код места нахождения зависит от формы собственности предприятия: например, для ИП – «120», крупнейших плательщиков – «213», остальных юрлиц – «214». Кроме того, в титульном листе формы 6-НДФЛ фиксируется название фирмы или ФИО бизнесмена. Подписывает отчет руководитель компании/ИП или его представитель.

В 1-м разделе заполняют (образец заполнения 6-НДФЛ 1 квартала 2021 – далее):

В поле 010 – ставка налога;

В стр. 020 – доход сотрудников, возрастающий с начала года;

В стр.025 – величину полученных дивидендов (при наличии);

Стр. 030 и 040 должны содержать сумму вычетов и исчисленного налога;

В стр. 045 – размер начисленного налога по выплаченным дивидендам;

Стр. 050 – сумму платежей, уплаченных сотрудниками-иностранцами за патент на работу в РФ. Эти суммы уменьшают начисленный НДФЛ по доходам этих работников (во избежание двойного налогообложения);

В стр. 060 – численность сотрудников, которым выплачивались доходы;

В стр. 070 – суммированную величину удержанного налога.

В стр. 080 – не удержанный налог с материальной выгоды или доходов, выплаченных в натуральном эквиваленте, если физлицу не выплачивали доходы, из которых можно было бы сделать удержание;

В стр. 090 указывают налог, возвращенный физлицу налоговым агентом.

В разделе 2 построчно заполняют:

стр. 100 – даты фактического получения дохода, определяемые по нормам ст. 223 НК РФ;

стр. 110 – даты удержания налога (по нормам ст. 226 НК РФ). Как правило, удерживают налог с зарплаты, отпускных, больничных, матпомощи в день выплаты, а по полученным в натуральной форме или от материальной выгоды доходам – в день реального перечисления дохода, из которого удержан НДФЛ;

стр. 120 – даты, не позднее которых следует перечислить налог – по зарплате и прочим выплатам – это следующий день, а по отпускным, больничным пособиям – последний день месяца осуществления таких выплат (п.6 ст. 226 НК); при совпадении срока с выходным, указывают ближайшую рабочую дату;

стр. 130 – доход с учетом НДФЛ (на дату, указанную в стр. 100);

стр. 140 – сумма удержанного НДФЛ (с дохода по стр. 130).

6-НДФЛ 2021: образец заполнения

Детали заполнения формы 6-НДФЛ за 1 квартал 2021 (образец приведен ниже) рассмотрим на примере:

ООО «Регион» осуществляет деятельность с 2018 года. В штате компании 12 сотрудников, пятерым из которых предоставляются ежемесячные «детские» вычеты по 1400 руб.

Начислена зарплата (с учетом НДФЛ):

За декабрь 2018 – 480000 руб.;

За январь – 504000 руб.;

За февраль – 448000 руб.;

За март – 460000 руб.

Как заполнить 6-НДФЛ за 1 квартал 2021, если кроме обычных зарплатных операций, произошли такие события:

11.02.2021 работнику Реброву М.Т. по заявлению была выплачена материальная помощь в сумме 16000 руб., с которой начислен НДФЛ с учетом необлагаемой суммы 4000 руб. НДФЛ – 1560 руб. ((16000 – 4000) х 13%));

25.02.2021 сотрудник Берсенев А.А. сдал лист нетрудоспособности (размер пособия – 12500 руб., в т.ч. НДФЛ 1625 руб.). Пособие выплачено в день зарплаты за февраль 07.03.2019.

Итак, в примере заполнения 6-НДФЛ за 1 квартал в 1-м разделе будут указаны следующие данные: