Расчетный счет и банковская карта для безналичных расчетов

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

В рамках круглого стола речь пойдет о Всероссийской диспансеризации взрослого населения и контроле за ее проведением; популяризации медосмотров и диспансеризации; всеобщей вакцинации и т.п.

Программа, разработана совместно с ЗАО “Сбербанк-АСТ”. Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

При расчете банковской картой за товары нужно ли ИП в ООО соблюдать лимит расчетов 100 тыс. руб.? В данном случае карта приравнивается к наличным или безналичным расчетам?

Рассмотрев вопрос, мы пришли к следующему выводу:

Предельный размер расчетов наличными, установленный Указанием Банка России N 3073-У (100 тыс. руб.), не распространяется на расчеты с использованием банковских карт, поскольку такие расчеты являются безналичными.

Обоснование вывода:

В соответствии с п. 1 ст. 140 ГК РФ платежи на территории РФ осуществляются путем наличных и безналичных расчетов.

Расчеты между юридическими лицами, а также расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичном порядке. Расчеты между этими лицами могут производиться также наличными деньгами с учетом ограничений, установленных законом и принимаемыми в соответствии с ним банковскими правилами (п. 2 ст. 861 ГК РФ).

Согласно п. 6 Указания ЦБР от 07.10.2013 N 3073-У (далее – Указание N 3073-У) наличные расчеты в валюте РФ и иностранной валюте между участниками наличных расчетов в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тысяч руб. либо сумму в иностранной валюте, эквивалентную 100 тысячам руб. по официальному курсу Банка России на дату проведения наличных расчетов. В целях применения этого ограничения под участниками расчетов понимаются юрлица и индивидуальные предприниматели (п. 2 Указания N 3073-У). В отношении наличных расчетов с участием граждан, не связанных с осуществлением ими предпринимательской деятельности, таких ограничений не установлено.

Как следует из п. 1.5 Положения Банка России от 24.12.2004 N 266-П “Об эмиссии платежных карт и об операциях, совершаемых с их использованием” (далее – Положение), расчетная (дебетовая), кредитная и предоплаченная банковские карты являются электронным средством платежа, которое используется для совершения операций ее держателем в пределах расходного лимита.

Под электронным средством платежа согласно п. 19 ст. 3 Федерального закона от 27.06.2011 N 161-ФЗ “О национальной платежной системе” (далее – Закон N 161-ФЗ) понимается средство и (или) способ, позволяющие клиенту оператора по переводу денежных средств (в частности, клиенту кредитной организации) составлять, удостоверять и передавать распоряжения в целях осуществления перевода денежных средств в рамках применяемых форм безналичных расчетов с использованием информационно-коммуникационных технологий, электронных носителей информации, в том числе платежных карт, а также иных технических устройств. В соответствии с ч. 1 ст. 5 Закона N 161-ФЗ перевод денежных средств осуществляется оператором по переводу денежных средств по распоряжению клиента (в том числе плательщика), оформленному в рамках применяемой формы безналичных расчетов.

При этом ни Закон N 161-ФЗ, ни Положение не устанавливают каких-либо различий в квалификации расчетов с использованием платежных карт как безналичных в зависимости от вида платежной карты (расчетной (дебетовой), кредитной или предоплаченной) и от того, является ли владельцем карты физическое или юридическое лицо.

Соответственно, расчеты посредством банковских карт относятся к безналичным расчетам, и требование п. 6 Указание N 3073-У об ограничении расчетов наличными средствами в данном случае не применяется.

Таким образом, в рассматриваемой ситуации “при расчете банковской картой ИП за товары в ООО” лимит расчетов 100 тыс. руб. не применяется, поскольку в данном случае расчеты картой относятся к безналичным расчетам.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Молчанов Валерий

Ответ прошел контроль качества

29 октября 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Банковские карты как средство безналичных расчетов

В сфере денежного обращения банковские (пластиковые) карты являются одной из прогрессивных технологий организации безналичных расчетов. Обобщающий термин «пластиковая карта» обозначает все виды карт, различающихся по назначению, перечню оказываемых с их помощью услуг, техническим характеристикам и организациям, их выпускающим. Важнейшая особенность всех пластиковых карт состоит в том, что на них хранится определенный набор информации, используемый в различных прикладных программах.

В широком смысле банковская карточка представляет собой пакет банковских услуг, включающий три основных элемента: открытие клиенту счета, предоставление карточки и обеспечение движения денежных средств в соответствии с распоряжениями его владельца. В узком смысле карточка — носитель реквизитов счета, выполняющий две основные функции: средство идентификации клиента и средство доступа к счету.

Известна достаточно широкая классификация видов карточек:

- • разделение на клиентскую, используемую только клиентом банка при получении наличных денег для платежей или для подтверждения финансовых операций, связанных с банковским счетом клиента, и корпоративную, позволяющую распоряжаться денежными средствами, находящимися на счете, а также осуществлять иные операции уполномоченным юридических лиц;

- • в зависимости от цели использования возможно разделение на платежную и идентификационную карты, при котором первая служит для обеспечения платежей, а последняя идентифицирует держателя карточки для последующей его регистрации в информационно-технологическом процессе как субъекта, давшего санкцию на проведение одной либо нескольких технологических операций;

- • градация карточек на кредитовые и дебетовые, при которой первые связаны с открытием кредитной линии в банке, что позволяет владельцу пользоваться кредитом при покупке товаров и при получении кассовых ссуд, тогда как вторые используются лишь для получения наличных денежных сумм в банковских автоматах или покупке товаров с расчетом через электронные терминалы. Деньги при этом списываются со счета владельца карточки в банке.

По своим функциональным свойствам пластиковые карточки делятся на дебетовые, расчетные и кредитные.

В настоящее время абсолютное большинство используемых в России карточек — дебетовые. Во многом это предопределено тем, что они выдаются без страховых депозитов и не требуют обязательного внесения средств на счет. Особенностью расчетных карточек и главным их отличием от «настоящих» кредитных является то, что по истечении расчетного периода (как правило, составляющего месяц) держатель должен погасить задолженность перед эмитентом в полном объеме.

Одной из основных функций пластиковой карточки является обеспечение идентификации ее владельца как субъекта платежной системы. Для этого на настоящий момент в системе электронных платежей существует три технологии: использование карточек со штрих-кодом, карточек с магнитной полосой и со встроенной микросхемой. Наиболее распространенными на сегодняшний день являются карточки с магнитной полосой, которые нельзя считать идеальным платежным средством, так как они имеют существенные недостатки. Информацию на магнитном носителе легко можно разрушить, отсутствует возможность надежного обновления данных, что не позволяет хранить на карте информацию о состоянии счета клиента. Оптимальным решением для повышения эффективности и надежности безналичных расчетов является смарт- карт. Она по сути представляет собой миникомпьютер, способный выполнять расчеты с помощью встроенной в него операционной системы.

Рассмотрим организацию расчетов с использованием пластиковых карт. Субъектами, участвующими в расчетной операции, являются:

- • держатель банковской карты — физическое лицо, использующее банковскую карту на основании договора с эмитентом, или физическое лицо — уполномоченный представитель клиента эмитента;

- • клиент — физическое или юридическое лицо, заключившее договор с кредитной организацией-эмитентом (банковского счета, банковского вклада, кредитный договор и др.), предусматривающий осуществление операций с использованием банковских карт;

- • предприятие торговли (услуг) — юридическое лицо (или индивидуальный предприниматель), которое в соответствии с подписанным им соглашением с эквайером несет обязательства по приему документов, составленных с использованием банковских карт, в качестве оплаты за предоставляемые товары (услуги);

- • расчетный агент — кредитная организация, осуществляющая взаиморасчеты между участниками расчетов по операциям с использованием банковских карт;

- • уполномоченный банк — банк и иная кредитная организация, получившая лицензию Банка России на проведение валютных операций;

- • эквайер — кредитная организация, осуществляющая эквай- ринг;

- • эмитент — кредитная организация (филиал), осуществляющая эмиссию банковских карт.

Основную функциональную нагрузку в изложенной выше совокупности операций несут кредитные учреждения. Операции банка-эмитента сводятся к следующему:

- • эмиссия карточек;

- • авторизация (ответ на запрос торговца о возможности совершения сделки) либо посредством телефона, либо через электронный терминал в торговом предприятии;

- • обмен информацией с иными кредитными учреждениями;

- • подготовка и высылка владельцу карточки выписки с указанием суммы и сроков погашения задолженности;

- • обслуживание клиентуры, ответы на запросы и рассмотрение жалоб;

- • обеспечение безопасности (блокирование счетов и иное).

Основные обязанности банка-эквайера:

- • процессинг торговых счетов, представленных в банк торговцем, по операциям с карточками, состоящий в переносе данных с бумажного счета на магнитную ленту для введения в систему информационного обмена;

- • обмен информацией о сделках и уплата комиссии в пользу банка-эмитента;

- • рассмотрение заявок торговцев на присоединение к системе расчетов, анализ кредитоспособности новых и уже имеющихся торговцев.

Рассмотрим общую схему расчетов с помощью банковских карточек. В качестве предварительных действий, опосредующих впоследствии расчетную операцию, осуществляются:

- а) предоставление клиентом в обслуживающий его банк заявки на получение банковской карточки;

- б) открытие кредитным учреждением клиенту специального карточного счета и выдача пластиковой карточки, содержащей необходимую информацию, включающую условие о возмещении банку суммы, уплаченной торговцу по операции с кредитной картой.

Осуществлению сделки предшествует заключение соглашения между торговцем и банком-эквайером о производстве последним платежей по предъявленным торговцем счетам по карточным покупкам.

В процессе расчетов, осуществляемых с помощью банковской карты, приводится в действие следующий механизм взаимоотношений между участниками платежной системы (рис. 6.4).

Рис. 6.4. Схема взаимодействия участников платежной системы

Основные стадии расчетной операции:

- • при непосредственной покупке товара или услуги владелец предъявляет карточку для оплаты;

- • продавец составляет торговый счет, на котором отпечатываются указанные на карточке данные;

- • в случае превышения установленного банком лимита торговец связывается с обслуживающим его банком с целью получения разрешения на осуществление сделки;

- • если владелец карточки и торговец — клиенты одного банка, то авторизацию (проверку предельного размера кредита и получения разрешения на сделку) производит данное кредитное учреждение. В случае, когда указанные субъекты — клиенты различных банков, процедура авторизации осуществляется посредством системы информационного обмена;

- • после получения разрешения эта информация поступает к торговцу, и сделка завершается передачей товара;

- • по окончании рабочего дня торговец предъявляет банку-эквайеру торговые счета по карточным покупкам, кредитное учреждение зачисляет суммы (за вычетом дисконта) на текущий счет последнего;

- • если же владелец карточки и торговец — клиенты одного кредитного учреждения, именно оно проводит окончательный расчет с владельцем; в противном случае банк-эквайер получает деньги от банка-эмитента через систему информационного обмена;

- • завершает расчетную операцию получение банком-эмитен- том платежа от владельца карточки, являющегося его клиентом.

При большом объеме операций в платежной системе создается несколько процессинговых центров, чтобы разгрузить центральную процессинговую компанию от лишних информационных потоков, а расчетный банк — от лишнего движения средств.

Банк, выдающий держателю карты наличные деньги, фактически его кредитует (в международных системах эта операция называется «кассовым авансом»), поэтому банк клиента при возмещении суммы «кассового аванса» выплачивает также и комиссию за кредит.

Кредитные организации в Российской Федерации вправе осуществлять распространение платежных или банковских карт других эмитентов на основании лицензии на право осуществления банковских операций. Специального разрешения Банка России на распространение платежных или банковских карт других эмитентов кредитным организациям не требуется.

Особенности операций с использованием банковских карт заключаются в следующем:

- • все расчеты по операциям с использованием банковских карт, совершенных на территории РФ, между банками-резидента- ми, между банками-нерезидентами и другими юридическими ли- цами-резидентами, а также физическими лицами-предпринимате- лями должны осуществляться только в валюте РФ (за исключением расчетов в иностранной валюте, порядок которых регламентирован Банком России особо);

- • запрещается использование корпоративных карт для выплаты заработной платы и других выплат социального характера;

- • операции с использованием карт предусматривают обязательное составление определенных документов на бумажном носителе (слип, квитанция электронного терминала) и (или) в электронной форме (документ из электронного журнала терминала или банкомата).

Распространение пластиковых карт обусловлено их удобством в применении для различных субъектов предпринимательской деятельности: для предпринимателей — в силу упрощения механизма расчетов за поставленную продукцию, выполненные работы, оказанные услуги; для физических лиц — как альтернатива наличным деньгам.

Вместе с тем указанные преимущества могут быть реализованы в полной мере лишь при наличии развитой карточной инфраструктуры. Ее отсутствие значительно осложняет внедрение пластиковых карт в оборот.

Безналичный расчет с физическими лицами и ККТ

17 Октября 2021

С 1 июля 2021 года почти все предприниматели обязаны использовать онлайн-кассы. Теперь ККТ нужна и при безналичных расчетах с физическими лицами.

«Безналичный расчет» значит, что покупатель оплатил товар или услугу, например, картой или электронными деньгами. В законе такие виды расчета называются «электронными средствами платежа». К ним относится оплата:

- Банковской картой через эквайринговый терминал в магазине.

- С помощью реквизитов карты, которые вводятся в поля на сайте.

- Электронными деньгами через интернет-кошельки, например, Яндекс.Деньги, Qiwi или Webmoney.

- Прямой перевод на расчетный счет, например, когда клиент оплачивает покупку или услугу в банке по квитанции, — это тоже безналичный расчет.

ККТ при безналичных расчетах в 2021 году для организаций

Работать по безналичному расчету могут как юрлица, так и физлица. При этом чек пробивать не нужно в одном-единственном случае: когда юридические лица и предприниматели рассчитываются между собой, перечисляя деньги с расчетного счета одной компании на счет другой. Для этого вида безналичного расчета кассовый аппарат не требуется. Но на практике дело редко ограничивается исключительно такими операциями.

При остальных видах безналичных расчетов в 2021 уже нужна ККТ:

- Если товары или услуги для компании покупает и оплачивает подотчетное лицо. Тогда продавец обязан выдать чек — по нему подотчетник потом отчитается перед бухгалтерией.

- Если компания ведет безналичный расчет с физическими лицами, ККТ нужна, и исключений быть не может. Клиенты-физлица могут платить банковской картой, перечислять деньги через онлайн-банк или вводить реквизиты карты для оплаты на сайте продавца.

- Даже если клиент перевел деньги по квитанции через операциониста в банке — все равно нужна онлайн-касса.

Кассы и безналичный расчет для ИП

ИП тоже обязаны использовать ККТ при любых безналичных расчетах с физическими лицами и пробивать электронные чеки.

Исключение — только те предприниматели, которым дали отсрочку по онлайн-кассам. До 2021 года чеки могут не пробивать ИП без наемных сотрудников, которые:

- продают товары собственного производства,

- выполняют работы,

- оказывают услуги.

Отсрочка сгорает, как только предприниматель нанимает работника. После заключения трудового договора такой ИП обязан поставить онлайн-кассу в течение 30 дней.

Как пробивать чек при расчете по безналу

Чек должен быть сформирован не позднее рабочего дня, следующего за днем поступления денег на счет компании. Сформировать его нужно не позже момента выдачи товара покупателю, начала выполнения работ или оказания услуг.

Передать чек можно по интернету на телефон клиента или на его email. Бумажный чек обычно выдается клиенту вместе с товаром.

А если нарушить эти требования?

В 2021 году ККТ при безналичных расчетах необходима — это требование закона. Если не пробивать чеки по безналу, можно попасть на штрафы: это приравнивается к неприменению онлайн-кассы. Должностных лиц могут оштрафовать до 10 тысяч рублей, юрлиц — до 30 тысяч рублей.

Кассовый аппарат для безналичного расчета и оплаты наличными можно выбрать в МоемСкладе. В нашем магазине только проверенная техника, которые полностью соответствуют 54-ФЗ. В комплект с каждой моделью входит удобная кассовая программа от МоегоСклада, ФН и подписка на ОФД. Это значит, что вы сэкономите немалую сумму и сможете сразу начинать пробивать чеки: комплект полностью готов к работе, докупать ничего не понадобится. Все кассы в наличии, есть бесплатная доставка по России.

Возврат денежных средств покупателю по безналичному расчету

Чтобы сделать возврат денежных средств покупателю по безналичному расчету, продавец должен получить от покупателя чек и заявление на возврат денег.

По закону продавец при безналичном расчете должен вернуть деньги в течение 10 дней. Если возврат делается за некачественный товар — в течение 14 дней.

Чек коррекции по безналу

Чек коррекции по безналу нужен, например, если ошибся кассир. Варианты его формирования зависят от формата фискальных данных (ФФД).

При версии ФФД 1.05 нужно:

- Сформировать такой же чек с признаком расчета «Возврат прихода», указав в нем фискальный признак некорректного чека.

- Сформировать правильный чек с признаком расчета «Приход».

Таким же способом корректируется ошибочный чек с признаком расчета «Расход».

При версии ФФД 1.1 нужно:

- Сформировать чек коррекции с признаком расчета «Возврат прихода», содержащий те же данные, что и ошибочный чек. При этом нужно указать фискальный признак ошибочного чека.

- Сформировать чек коррекции с признаком расчета «Приход», содержащий правильные данные.

Безналичные расчеты в деятельности предпринимателей

Безналичные расчеты – одна из традиционных форм проведения платежей. Однако сотрудничество с банком не всегда обходится предприятию или предпринимателю дешево.

Поэтому у многих представителей бизнеса часто возникают вопросы: стоит ли открывать расчетный счет для ООО или для ИП? Зачем он вообще нужен?

Стоит ли отказываться от расчетного счета

Отказываться от безналичных расчетов, конечно, не выгодно. Но дело не только в скорости проведения расчетов, в независимости от географического положения контрагента, и т.д. Есть ряд причин, по которым отказ от безналичных форм расчетов действительно не рационален и даже невозможен. В частности:

- Налоги, кроме госпошлины, обязывают платить в безналичной форме.

Хотя действующее налоговое законодательство и даже судебная практика (например, Постановление ФАС Северо-Западного округа №А42-6789/2007 от 20.08.08г.) выступают за возможность внесения налогов предприятия или предпринимателя в любой форме – наличной или безналичной. Однако, уплачивая налог в бюджет наличными средствами, все равно остается риск, что налоговый орган не признает такой платеж. И причиной этому служит, например, указание в квитанции Ф.И.О. директора, а не названия фирмы, за которую вносится налог.

Исходя из анализа положений статьи 45 Налогового Кодекса РФ, вытекает, что налогоплательщик (и организация, и ИП) должен уплачивать налоги за счет собственных средств и от своего имени. Однако эта формулировка не влияет на форму произведения платежа, т.е. безналичным или наличным образом (Определение Конституционного Суда РФ от 22.01.04г. №41-О). Главное – это, чтобы из представленных платежных документов была сразу видна связь между налогоплательщиком и налогами, внесенными любым способом в бюджет.

Более того, на основании п.1 налоговой статьи 26 прямо указывается, что налогоплательщик вправе действовать через своего уполномоченного (по доверенности) или законного (без доверенности) представителя. Например, через директора компании. Но для налоговых органов данные доказательства не являются убедительными. Поэтому рекомендация любого специалиста: следует пойти на компромисс, чтобы не участвовать в судебных разбирательствах и не терять время на сборе доказательств своей правоты. Таким образом, лучше использовать расчетный счет для перевода налогов в бюджет.

- Точно такая же история и со взносами во внебюджетные фонды.

Несмотря на то, что закон №212-ФЗ «О страховых взносах» от 24.07.09г. статьей 5.1 разрешает действовать через своего представителя в отношениях с внебюджетными фондами (в том числе и по оплате взносов), сами внебюджетные фонды все равно обязывают к безналичному внесению взносов. Единственное – разрешается только физическим лицам вносить наличные платежи через почтовое отделение или через кассу местной администрации.

- Если нет кассового аппарата.

Безналичные расчеты многие рассматривают, как серьезную защиту от штрафов из-за неверного применения или вовсе не применения кассового аппарата. В частности, для юридического лица подобное наказание колеблется до 50 тысяч рублей. А расчетный счет помогает избежать таких потерь.

- Компенсация государственных пособий.

Все государственные пособия (например, по беременности и родам, по временной нетрудоспособности, и т.д.) компенсируются работодателю только в безналичной форме.

- Возврат переплат.

Любая допущенная предпринимателем или бухгалтером организации переплата по налогу, сбору или страховому взносу, если ее нельзя зачесть, подлежит возврату также только на банковский счет. Стоит отметить, что практически все платежные отношения предприятия с бюджетом независимо от его уровня в бюджетной системе связаны именно с безналичными расчетами.

Даже расчеты с применением пластиковых карт потребителями за услугу или товар возможны исключительно при наличии расчетного счета.

Поэтому «причин», указывающих на необходимость открыть расчетный счет для ИП или для ООО, достаточно много.

Видео — о расчетном счете индивидуального предпринимателя:

Давайте разберемся как можно реализовать требования действующего законодательства по безналичным расчетам, если фирме не открывают банковский счет?

Что делать если банк отказывает в открытии р/с

Открыть расчетный счет для ООО или для предпринимателя не всегда бывает легко, особенно, вновь зарегистрированному бизнесу. Некоторые банки зачастую отказывают по причинам, совершенно не связанным с предпринимательской деятельностью.

Открыть расчетный счет для ООО или для предпринимателя не всегда бывает легко, особенно, вновь зарегистрированному бизнесу. Некоторые банки зачастую отказывают по причинам, совершенно не связанным с предпринимательской деятельностью.

Например, из-за наличия у одного из учредителей личных долгов перед бюджетом. Перенесение ответственности учредителя на учрежденное им юридическое лицо служит нарушением статьи 48 Гражданского Кодекса РФ. Эта статья указывает на имущественную и долговую обособленность организации и ее собственника.

Однако банки не считают свой отказ нарушением данных норм. Более того, их сложно привлечь за подобный отказ.

И что же тогда делать?

Можно открыть расчетный счет онлайн

- операции с онлайн-банками не запрещены законом, в том числе налоговым и законами внебюджетных фондов. Таким образом, перевод налогов, страховых взносов или иных бюджетных платежей с онлайн счета не является неправомерным;

- онлайн-банки – это не веб-кошельки в Интернете, а кредитные организации, которые действуют на основании лицензии от Банка России. Поэтому открытый у них счет – это настоящий расчетный счет;

- операции, проводимые онлайн-банками, обходятся дешевле, чем плата за их обслуживание в обычном банке;

- кроме того, онлайн-банки упростили процедуру открытия у себя расчетного счета, которая часто обходится бесплатно организации или предпринимателю. Причем, получение копий учредительных и регистрационных документов от клиента по почте или через курьера онлайн-банки в основном оплачивают сами;

- также онлайн-банки работают и с теми, кто только что зарегистрировал свое дело.

Дополнительно к расчетному счету в онлайн-банке можно открыть специальную платежную карточку на имя руководителя организации или на имя предпринимателя, например.

Если вы планируете использовать мобильный терминал оплаты, то без открытия расчетного счета вам не обойтись.

Банковская карта для безналичных расчетов

Данную карту можно открыть в любом банке – для этого не требуется проходить проверку или собирать множество документов. С ее помощью можно производить через банк ее открывший безналичные платежи различным контрагентам и даже в бюджет.

Данную карту можно открыть в любом банке – для этого не требуется проходить проверку или собирать множество документов. С ее помощью можно производить через банк ее открывший безналичные платежи различным контрагентам и даже в бюджет.

Эта карточка может пополняться, как наличными, так и безналичными средствами. В случае внесения на нее наличных средств:

- необходимо оформить в кассе расходный кассовый ордер на выдачу средств руководителю компании или предпринимателю, или иному ответственному лицу;

- при выдаче средств из кассы в расходном ордере следует указать «Пополнение счета платежной карты №… для оплаты расходов для целей предпринимательской деятельности». Подобная запись особенно необходима при выдаче средств предпринимателю – она подтверждает целевую направленность используемых денег;

- данная платежная карточка должна быть поставлена на учет, а расходы на ее содержание и обслуживание могут быть приняты для целей налогообложения, но только при условии, что договор на открытие карты заключался между организацией (или предпринимателем) и банком. В противном случае, пополнение карты будет оформляться, как операция по выдаче денег под отчет руководителю организации или на расходы предпринимательской деятельности ИП.

Если карта выпущена по договору с компанией, то в учете организации данный актив должен быть отражен на забалансовом учете:

Дебет счета 002 «Товарно-материальные ценности, принятые на ответственное хранение» — отражено поступление карты на предприятие.

Не стоит забывать, что карта является собственностью банка. Ставится карта на забалансовый учет по договорной оценке, которая должна быть указана в договоре с банком. В случае если таковой оценки нет, карточка учитывается по условной оценке.

В случае если карта списывается, то предприятие делает обратную проводку:

Кредит счета 002 – списывается карта в оценке, по которой она поставлена на учет.

Все эти записи производятся в регистре, разработанном самим предприятием с учетом требований закона №402-ФЗ «О бухгалтерском учете» от 06.12.11:

- в регистре должны быть обязательные реквизиты:

- его название;

- название организации;

- дата начала и окончания ведения регистра или период, на который он открыт (например, текущий год);

- группировка объектов бухучета – хронологическая (т.е. по времени) и (или) систематическая (т.е. по иным существенным и общим признакам);

- денежное выражение объекта, включая и единицу денежного измерения;

- должности лиц, которые ответственны за ведение регистра;

- и их фамилии с инициалами, и подписи;

- регистры составляются только на основании первичных документов;

- информация в регистрах указывается без пропусков и изъятий;

- внесение в них изменений возможно только уполномоченными лицами, т.е. ответственными за ведение регистров;

- формы регистров должны быть утверждены в Учетной политике (скачать образец регистра счета 002 — ССЫЛКА).

Что касается учета платежной карточки предпринимателем, то он вполне может воспользоваться вышеуказанными требованиями к разработке забалансовых регистров, чтобы отразить в них движение не принадлежащих ему на праве собственности активов с целью признания расходов, которые связаны с обслуживанием данных активов.

Прочитав эту статью, узнаете как начать разговор, если совершаете холодные звонки по телефону и хотите достигнуть результатов.

Для проведения операций по корпоративной карте в учете организации будет использоваться счет 55 «Специальные счета в банке». К этому счету следует открыть субсчет «Карточный счет»:

Дебет счета 55 субсчет «Карточный счет» Кредит счета 51 «Расчетные счета», счета 50 «Касса», и т.д. – отражено пополнение счета карточки,

Дебет счета 60 «Расчеты с поставщиками и подрядчиками», и т.д. Кредит счета 55 субсчет «Карточный счет» — отражены расчеты с использованием платежной карты.

Поскольку карточный счет может открываться и в валюте, и в рублях, рекомендуется открыть субсчета в соответствии с этим критерием:

- субсчет «Карточный счет в рублях»;

- субсчет «Карточный счет в валюте».

Стоит отметить, что организация, открывая карточку в валюте, должна будет отражать курсовые разницы в соответствии с требованиями ПБУ №3/2006 «Учет активов и обязательств, выраженных в иностранной валюте». Т.е. с отнесением разниц на финансовый результат в составе счета 91 «Прочие доходы и расходы»:

Дебет счета 91 субсчет «Прочие расходы» Кредит счета 55 субсчет «Карточный счет в валюте» — отрицательная курсовая разница;

Дебет счета 55 субсчет «Карточный счет в валюте» Кредит счета 91 субсчет «Прочие доходы» — положительная курсовая разница.

Если корпоративная карточка открыта по договору между банком и организацией (или предпринимателем), то ее обслуживание подлежит включению в состав прочих расходов. Однако плата за обслуживание карты всегда взимается за год, поэтому в учете организации должны стоять следующие проводки:

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Банковское обслуживание» Кредит счета 51 «Расчетные счета» — отражено перечисление авансового платежа за годовое банковское обслуживание карты;

Дебет счета 91 субсчет «Прочие расходы» Кредит счета 76 субсчет «Банковское обслуживание» — услуги банка за текущий месяц отнесены на прочие расходы. Этой проводкой происходит ежемесячное списание 1/12 от суммы аванса за годовое обслуживание. Основанием для списания послужит сам договор на открытие банковской карты или при желании можно сделать бухгалтерскую справку (скачать образец бухгалтерской справки — ССЫЛКА).

Нужно ли оповещать налоговый орган об открытии счета в банке

2 мая 2014 года вступил в силу федеральный закон №52-ФЗ от 02.04.14, который внес изменения в статью 23 Налогового Кодекса РФ, сняв обязанность с организаций и предпринимателей сообщать в налоговые структуры сведения:

- об открытии или закрытии счетов в банках и лицевых счетов (независимо от типа банка, т.е. онлайн или нет);

- о возникновении либо о прекращении прав на использование корпоративных электронных платежных средств, предназначенных для перевода электронных денег.

Однако за юридическими лицами и предпринимателями (которые являются резидентами!) все-таки остается обязанность уведомить налоговый орган об открытии или закрытии счетов и (или) вкладов за пределами территории РФ, а также об изменении реквизитов указанных счетов и (или) вкладов.

Данная обязанность предусмотрена федеральным законом №173-ФЗ от 10.12.03г. «О валютном регулировании и контроле». На основании этого документа организация или предприниматель о своих иностранных счетах должны поставить в известность налоговый орган по месту своего учета:

- не позже 1 месяца со дня открытия (закрытия) счета (вклада) либо изменения его реквизитов;

- с помощью формы КНД 1120107 «Уведомление об открытии (закрытии) счета» (утв. ФНС РФ в приказе №ММВ-7-6/547 от 21.09.10г.).

Это уведомление можно подать лично в налоговую инспекцию, либо по почте с уведомлением о вручении, либо в онлайн режиме с использованием электронной подписи.

А нужно ли сообщать об открытии расчетного счета во внебюджетные фонды? На основании закона №59-ФЗ от 02.04.2014г. с 02 мая 2014 г. в закон №212-ФЗ «О страховых взносах» в ст.28 внесены изменения, которые снимают обязанность со страхователей (предпринимателей и юридических лиц) об уведомлении внебюджетных фондов об открытии (закрытии) счетов.

Видео — о каких нюансах следует знать при выборе банка для открытия расчетного счета:

Корпоративная карта

Корпоративная карта – банковская карта, привязанная к счету юрлица. Предназначена для оплаты расходов, связанных с хозяйственной или основной деятельностью компании, в том числе накладных, представительских, транспортных и командировочных расходов, а также получения наличных денежных средств. Карта не может быть использована для расчетов по оплате труда и выплат социального характера. По своей сути корпоративная карта представляет собой аналог денежных средств, выданных под отчет. Может быть как дебетовой, так и кредитной.

Для оформления карточки юрлицу необходимо заключить с банком договор о выпуске и обслуживании корпоративных карт, где отображаются сведения о сотрудниках, которые будут пользоваться этими картами. К договору следует приложить заявления сотрудников на выпуск карт и доверенности на них от компании. А также для открытия карточного расчетного счета необходимо предоставить в банк соответствующие документы.

Возможное количество открываемых карт к счету определяется каждым банком по своему усмотрению.

Плюсы использования корпоративных карт для организации:

– сокращение операционных расходов и времени, связанных с выдачей подотчетных сумм. Компании не надо получать в банке наличные денежные средства на хозяйственные расходы, а также осуществлять их доставку и хранение;

– не надо покупать инвалюту для заграничных командировок или открывать валютный счет, а также не требуется оформления деклараций при пересечении границ. Денежные средства будут списываться с карточного счета компании с автоматической конвертацией в валюту той страны, в которой находится держатель карты;

– управление и контроль за расходами компании. Возможность установления лимитов по картам и подключение СМС-информирования позволяют в режиме реального времени контролировать расход денежных средств уполномоченным сотрудником. Например, организация может в любое время пополнить карту или увеличить лимит по операциям командированного сотрудника. Также банк предоставляет компании детальную выписку по операциям с использованием карт. За счет этого бухгалтерия компании может контролировать целевое расходование средств сотрудниками;

– возможность совершать платежи на сумму свыше 100 тыс. рублей. В соответствии с указанием ЦБ РФ от 20 июля 2007 года № 1843-У, расчеты наличными деньгами в РФ между организациями, в том числе индивидуальными предпринимателями, связанные с осуществлением ими предпринимательской деятельности, в рамках одного договора могут производиться в размере, не превышающем 100 тыс. рублей. Расчеты с помощью корпоративной карты относятся к безналичным платежам – таким образом, данное ограничение на операции с корпоративными картами не распространяется;

– с помощью карты можно совершать покупки в сети Интернет;

– круглосуточный доступ к денежным средствам на счете организации. Возможность в любое время получать наличные в банкоматах;

– возможность прикрепить все корпоративные карты к одному карточному счету с единым расходным лимитом для всех сотрудников организации или все корпоративные карты разделить на группы со своим расходным лимитом;

– снижение риска потери или кражи наличных денежных средств. При утрате карты клиент может ее заблокировать, сохранив средства;

Также, в зависимости от типа карты и программы банка, корпоративные карты имеют определенные виды скидок и льгот.

Годовое обслуживание одной корпоративной карты в российских банках в среднем стоит от 1 тыс. рублей. Например, в банке «Авангард» годовое обслуживание карты MasterCard Business стоит 900 рублей, а MasterCard Gold – 2 тыс. В Санкт-Петербургском Индустриальном Акционерном Банке (СИАБ) годовое обслуживание карты Visa Business будет стоить 1 тыс. рублей.

Банки могут устанавливать по карте неснижаемый остаток по счету. Так, в банке «Авангард» он равен 10 тыс. рублей.

Что собой представляют безналичная форма расчета

Безналичная оплата – это один из наиболее удобных вариантов ведения расчетов; это высокая их скорость и практически полное отсутствие нормативных ограничений в осуществлении платежей.

Безналичная оплата – это один из наиболее удобных вариантов ведения расчетов; это высокая их скорость и практически полное отсутствие нормативных ограничений в осуществлении платежей.

Поэтому многие компании выбирают именно безналичные расчеты для своих целей, сводя к минимуму наличное обращение.

Тем более расчеты через кредитные организации более дешевый вариант в сравнении с расчетами посредством банкнот и монет.

Что собой представляет безналичная форма расчетов?

Прежде всего, такой формат платежей доступен всем – юридическим лицам, предпринимателям и обычным гражданам. Осуществляются безналичные платежи только через банковские и иные кредитные структуры, которые имеют лицензии на реализацию банковских операций.

Фактически списание и зачисление средств происходит в электронном виде. По итогам рабочего дня владельцу счета предоставляется выписка по нему, в которой отражается остаток на начало и конец дня, а также все приходно-расходные операции. Это позволяет контролировать денежные потоки.

Регулируются безналичные расчеты в РФ двумя основными нормативными актами:

Регулируются безналичные расчеты в РФ двумя основными нормативными актами:

- Гражданским Кодексом РФ – в его главе 46 «Расчеты» изложены базовые положения обо всех разрешенных формах безналичного обращения;

- Положение о правилах осуществления перевода денежных средств №383-П, которое утверждено 19.06.12г. Банком России. В этом документе дается более подробное описание безналичных форм расчетов, а также требования к платежным документам. Это Положение не противоречит нормам гражданского законодательства.

Кроме того, есть еще один нормативный акт, который утвержден Банком России, – Положение об эмиссии платежных карт от 24.12.04г. №266-П. В данном документе раскрывается порядок осуществления эквайринга – расчетов с помощью платежных карт за товары и услуги. Эквайринг – своеобразная форма безналичных расчетов, которая доступна, прежде всего, обычным гражданам.

На основании этих трех документов происходит организация и контроль безналичного обращения, которое все быстрее вытесняет наличный оборот. И для этого есть свои причины:

- расчеты через банковские счета редко зависят от времени проведения операции (т.е. от времени суток) и от географии;

- безналичные расчеты обходятся в обслуживании гораздо дешевле, чем наличные платежи;

- кроме того, для организаций более предпочтительны расчеты именно через расчетные счета, поскольку к таким платежам предъявляется намного меньше требований по оформлению, организации и учету, чем к наличному обращению. Поэтому многие начинающие компании, чтобы сэкономить и уберечься от штрафов за ошибки в соблюдении кассовой дисциплины и в применении или в не применении кассовых аппаратов, переходят на безналичные платежи. К этому стремятся и крупные компании со стажем.

Что касается обычных граждан, то для них расчеты по безналу – это удобно, поскольку достаточно иметь платежную карту для осуществления платежа, и выгодно, потому что при расчетах картой комиссии за расчетное обслуживание часто не взимаются.

Что касается обычных граждан, то для них расчеты по безналу – это удобно, поскольку достаточно иметь платежную карту для осуществления платежа, и выгодно, потому что при расчетах картой комиссии за расчетное обслуживание часто не взимаются.

Но и государство получает свою выгоду от роста именно безналичных расчетов, в частности, происходит контроль оборота денежной массы, а уменьшение количества наличных денег в обращении снижает уровень инфляции.

Виды. Их преимущества и недостатки

В правовой природе существует несколько форм, в которых осуществляются безналичные расчеты.

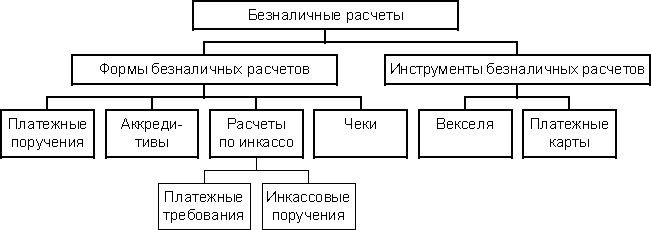

Формы и инструменты

В соответствии с Положением Банка РФ №383-П к этим формам относятся:

- Расчеты с помощью платежного поручения. В этом случае оформляется документ, в котором содержится поручение банку за счет средств плательщика произвести перевод указанной в платежном документе суммы. Перевод осуществляется в сроки и тому лицу, которые указаны в поручении. Такой вариант перевода считается одним из самых простых и традиционных. Действует платежное поручение в течение 10-ти дней, в которые не входит день составления документа. Доступен данный формат расчетов даже обычному гражданину, у которого нет расчетного счета. Неудобство расчетов посредством платежных поручений состоит в том, что если в документе при оформлении допущена ошибка, то она может стать причиной существенной задержки платежа или его отправки не тому получателю средств;

- Расчеты посредством аккредитива. Фактически это – специальный счет, который используется только для расчетов по операциям, требующим посредничества банка. Иными словами, аккредитивом называется распоряжение плательщика банку о переводе средств их получателю только при соблюдении последним особых условий, например, поставки товаров, предоставления документов и иных условий. Действие аккредитива простым языком можно описать так: покупатель открывает в своем банке аккредитив и переводит туда стоимость производимой им покупки, но получить эти средства поставщик сможет при условии поставки товара и передачи сопроводительных документов банку, где открыт аккредитив. И тогда банк осуществляет перевод средств. Удобство такой формы расчетов – в защищенности сделки. Но недостаток аккредитива в его дороговизне, в его обособленности от договора банковского счета (аккредитив открывается отдельно), в участии в переводе средств нескольких сторон: покупателя и поставщика, банка-эмитента (он открывает аккредитив) и банк-исполнителя (он осуществляет исполнение аккредитива). Кстати, часто один банк может быть и исполнителем, и эмитентом;

- Расчеты посредством инкассовых поручений или инкассо. Их специфика в том, что такие расчеты возможны только при наличии у взыскателя (получателя) средств прав на предъявление требований ко счету должника (плательщика). Эти права могут быть предусмотрены законом либо договором, который заключен между держателем счета (должником) и банком. Инкассо по своей сути носит взыскательный характер. Т.е. получатель средств, чтобы взыскать необходимую сумму, должен предъявить банку-держателю счета плательщика необходимые сведения о должнике и его обязательстве. Также инкассовое поручение по своей сути не носит уведомительный характер. О списании средств должник часто узнает только после снятия у него денег. И это способно затруднить проведение должником иных банковских операций из-за нехватки средств на счете;

- Расчеты через чековые книжки. Этот вариант условно можно назвать налично-безналичным, поскольку подразумевает списание средств со счета чекодателя на счет чекодержателя или выдачу ему наличных денег. Причем, расчет по чекам производится только при условии, что у чекодателя есть на счету достаточная сумма денег и после подтверждения личности предъявителя чека и подлинности самого чека;

- Расчеты в форме прямого дебетования. В этом случае перевод денег производится по требованию их получателя. Для выполнения данного перевода у оператора, который будет выполнять расчетную операцию, должен быть договор с плательщиком и его акцепт (согласие) на реализацию такой операции. Подобные расчеты осуществляются в рамках национальной платежной системы России и при наличии платежной карты. Акцепт держателя карты на списание с нее средств должен быть закреплен в договоре или ином документе, который дополняет договор;

-

Расчеты в виде перевода электронных денег. В рамках этого вида безналичных расчетов физическое лицо (гражданин) предоставляет оператору для ведения операций денежные средства, как с его личного банковского счета или без такового, так и со счетов организаций и предпринимателей, которые предоставляют средства в пользу данного гражданина. Но это возможно только, если в договоре между физическим лицом и оператором предусмотрено подобное право. Что касается предпринимателей и организаций, то они могут использовать только средства своих банковских счетов.

Последние два вида безналичных расчетов регулируются законом «О национальной платежной системе» от 27.06.11г. №161-ФЗ.

О преимуществах безналичных расчетов рассказано в следующем видеосюжете:

Принципы построения безналичных расчетов

Система безналичных расчетов базируется на следующих принципах:

-

принцип законности. Все безналичные операции строго регламентированы законом и осуществляются только в его рамках;

принцип законности. Все безналичные операции строго регламентированы законом и осуществляются только в его рамках; - принцип достаточности средств. Проведение всех расчетных операций должно быть обеспечено необходимой суммой сразу или поэтапно;

- принцип акцепта. Это означает, что без согласия или предварительного уведомления держателя счета не могут быть списаны никакие денежные средства, даже если их взыскателем является государство;

- принцип ведения всех операций на основании договора. Т.е. обслуживающий банк обязан действовать только в рамках действующего между ним и держателем счета соглашением. За его рамки можно зайти, если будет заключено новое соглашение, которое устанавливает новые правила отношений между банком и собственником открытого у него счета;

- принцип срочности платежа. Это означает, что любой производимый с банковского счета платеж должен быть осуществлен в рамках определенных плательщиком временных границ. Если банк позволит допустить нарушение данных сроков, то вина по последующим санкциям с плательщика перекладывается на банк;

- принцип свободы выбора. Суть данного принципа заключается свободе выбора участниками расчетов любой их безналичной формы. И банк не может повлиять на этот выбор.

Основываясь на этих принципах, осуществляется не только построение безналичной системы расчетов, но и их выполнение.

Порядок проведения

Любые безналичные расчеты реализуются только при наличии счета, открытого по договору банковского счета. Однако действующее законодательство РФ предусматривает возможность ведения безналичных операций и без открытия плательщиком расчетного счета. Но это возможно только при совершении платежей обычными гражданами, чьи переводы средств не связаны с предпринимательской деятельностью.

Для ведения безналичных расчетов счет может быть открыт, как в банке, так и в иной кредитной организации, имеющей на совершение таких операций лицензию Банка России.

Чтобы осуществить безналичные переводы плательщики могут открыть:

-

текущий счет. Предназначен только для обычных граждан, чтобы они могли совершать переводы и иные безналичные операции, которые не связаны с их предпринимательством;

текущий счет. Предназначен только для обычных граждан, чтобы они могли совершать переводы и иные безналичные операции, которые не связаны с их предпринимательством; - расчетный счет. Открывается организациям (исключая кредитные), предпринимателям и гражданам, у которых есть частная практика. Предназначен для целей коммерческой деятельности;

- бюджетный счет. Его используют при ведении операций только с бюджетными средствами, и открывают исключительно юридическим лицам;

- корреспондентский счет – только для банковско-кредитных организаций;

- депозиты. Эти счета открываются для граждан и организаций с целью извлечения ими со своих свободных средств доходов;

- специальные счета. Их открывают в соответствии с законодательством РФ организациям, гражданам и предпринимателям для совершения определенных операций. Например, залоговый счет, счет платежного агента, клиринговый счет, аккредитив, и т.д.

Все эти счета могут быть открыты в рублях и в валюте иностранных государств.

Правила учета

Для учета безналичных операций организации используют счет 51 «Расчетные счета», где аналитика строится по каждому открытому организацией расчетному счету. Все операции отражаются на основании первичных документов, например, на основе платежных поручений, инкассовых поручений, и т.д. А для отражений операций по специальным счетам организациями применяется счет 55 «Специальные банковские счета» с аналитикой по аккредитивам, депозитам, чековым книжкам, и иным аналогичным формам безналичных расчетов.

Для учета безналичных операций организации используют счет 51 «Расчетные счета», где аналитика строится по каждому открытому организацией расчетному счету. Все операции отражаются на основании первичных документов, например, на основе платежных поручений, инкассовых поручений, и т.д. А для отражений операций по специальным счетам организациями применяется счет 55 «Специальные банковские счета» с аналитикой по аккредитивам, депозитам, чековым книжкам, и иным аналогичным формам безналичных расчетов.

Предприниматели не используют План счетов, но они заносят доходно-расходные операции по банковскому счету в свои Книги учета доходов и расходов. И на основе данных регистров осуществляют расчет налоговой базы. В качестве подтверждения безналичных операций они также используют платежные поручения или по инкассо, мемориальные ордера, и т.д.

Что касается обычных граждан, то они могут получать для контроля своих средств выписки со своего счета.

Ответственность за нарушение расчетных отношений

Наказание за подобные нарушения предусмотрены в главе 15 КоАП РФ. Причем, наказываются, как держатели счетов, так и кредитные организации.

- с платежных агентов при нарушении работы со специальным счетом могут взыскать от 40 – до 50 тыс.рублей;

- если банк нарушил срок перечисления средств в бюджет со счета налогоплательщика, то с должностного лица банка взыщут до 5 тысяч рублей.

Об истории возникновения и основных принципах данных видов расчетов рассказано в следующей видео лекции:

принцип законности. Все безналичные операции строго регламентированы законом и осуществляются только в его рамках;

принцип законности. Все безналичные операции строго регламентированы законом и осуществляются только в его рамках; текущий счет. Предназначен только для обычных граждан, чтобы они могли совершать переводы и иные безналичные операции, которые не связаны с их предпринимательством;

текущий счет. Предназначен только для обычных граждан, чтобы они могли совершать переводы и иные безналичные операции, которые не связаны с их предпринимательством;